Vilken är din sämsta investering och vad har du lärt dig av den?

Denna eminenta fråga brukar podden MarketMakers ställa till sina gäster och jag fick den själv för några år sedan när jag var med i podden. Tror att jag svarade att min investering i Ericsson ca 2001 var min sämsta investering och som sved rejält under min dåvarande ekonomiska situation.

Men nu har jag ett nytt svar på frågan ovan:

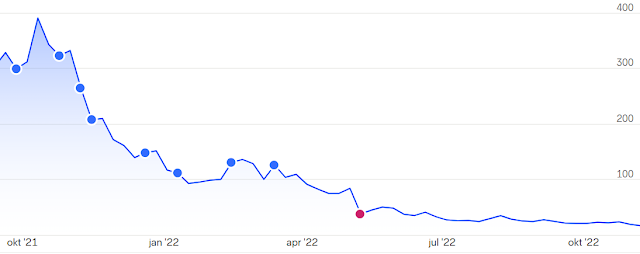

Upstart! Don't Look Back In Anger?

Grafen ovan visar mina köp (blåa) och mitt sälj (röd) och det är ingen vacker syn. En liten röd plupp skulle kunna läggas till per idag då jag sålde min sista bevakningspost då jag efter gårdagens kvartalsrapport helt tappade hoppet om caset.

Relativt sett så uppgår totala förlusten till nära 90% och i absoluta tal är det över 100 000+ kr vilket förstås svider i mina tjänstepensioner i form av Global Future och Global Quality.

Hur kunde det gå så här?

Min bedömning av Upstart var att de var ett snabbväxande och lönsamt bolag med en fräsch AI-modell kring kreditprövning som skulle kunna utklassa traditionella modeller. Vidare så fanns det "ingen kreditrisk" då bolaget "endast förmedlade lån" som det då hette. Givet detta så tyckte jag att det var rationellt att öka på dippar då bolaget såg bra ut på siffrorna och ledningen var positiv framåt, i synnerhet kring den nya satsningen på billån som är en enorm marknad i USA.

Marknaden höll inte med mig, blankarna frodades och kursen pressades. Bolaget rapporterade en enligt mig en fin Q4:a och annonserade återköp utöver ganska offensiv guidning för helåret 2022. Vad var haken? En risk som jag var medveten om var att AI-modellen inte var prövad i en lågkonjunktur men någon sådan var väl inte på gång? Vidare så fanns det schemalagda insider-sälj som var relativt stora men det är nära på standard i denna typ av bolag?

Kursen fortsatte att vandra söderut och Q1:an kom till slut och slog ner som en bomb (för mig)! Nu fanns det stora lån på balansräkningen då marknaden för krediter försämrats i takt med en hökaktigare räntepolitik och det visade sig att billånen fortfarande var i något sorts "experimentstadium". Case disrupted! Jag sålde nästan allt då detta var inte det jag investerat i. En riktigt tung förlust men utsikterna framåt såg inte goda ut givet den nya informationen. Jag behöll en bevakningspost då jag ändå tänkte att själva kreditprövningsmodellen ändå måste ha något värde i slutändan?

Snabbspolning till Q3:an per igår och alla nyckeltal pekar åt fel håll enligt mig. Balansräkningen sväller med lån utan säkerhet och det negativa kassaflödet är påtagligt. Möjligen kanske bolagets "styckvärde" är större än marknadsvärdet men varför har då ingen större aktör köpt upp bolaget i detta skede? Jag säljer den sista skvätten då jag inte tror det blir bättre 2023 för bolaget och det är nog inte värt att följa detta vidare oavsett.

Vad kunde jag gjort bättre?

För ett så pass nytt bolag som Upstart så är nog inte en större portföljallokering lämplig tills ledningen och affärsmodellen bevisats över flera år. Hade jag haft en mindre position så hade förlusten blivit mindre förstås. Jag kan inte se att påtagliga fundamentala varningstecken fanns givet ledningens kommunikation men är andelen blankat högt och kursen nedpressad kanske man ska avvakta oavsett även om det frestar att få vara med om en short-squeeze på uppsidan så småningom.

Är jag bitter?

Nope! Som "tur" är gillar jag att jobba och siktar inte på att chilla i förtid, så några månaders extra arbete ser jag inte som något problem i sammanhanget. Skulle jag dock upprepa liknande misstag i större utsträckning framöver så blir det inte så kul förstås oavsett.

Mina strategier behöver löpande ses över och anpassas och caset Upstart är förhoppningsvis en bra lärdom i sammanhanget.

Vilken är din sämsta investering och vad har du lärt dig av den? (edit 2022-11-10 07:08)

Datakällor: Nordnet, Google Finance, Bloomberg, 4-traders, Avanza, Yahoo Finance, Börsdata

Bildkällor: Nordnet, Shareville, z2036, Avanza

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

.png)

För några veckor sedan, tillfälligt sbb. Nu upstart igen 🙃 (inte förlust innan man sålt i fallet sbb där jag har kvar hela innehavet till ca 25% back. Men upstart har jag precis som du sålt hela innehavet till ca 60% förlust. Man lär sig som sagt alltid något men inga enskilda bolag väger så mycket så det skulle förstöra framtiden.

SvaraRaderaAllokering i sammanhanget är nog a och o - känns det inte ok till 110% så bör man inte överdriva sin size. Tack för att du delar med dig!

RaderaHa Ha. Har flere konkurs bag mig. Husker mest ENER se https://en.wikipedia.org/wiki/Energy_Conversion_Devices og https://en.wikipedia.org/wiki/Stanford_R._Ovshinsky siden da har jeg 'tjent', via overweight, det hele tilbage via ENPH der stort set roder med det samme som ENER. :-). Jeg var bare, som Stanford, for tidligt ude. PS pt flg i 52 week low ARKF, ARKK, ARKW, QS, PSFE, GNRC och UPST. Det skal nok blive godt en dag. :-). CAGR siden 2017: 13.01%. YTD holder jeg skinnet på næsen.

SvaraRaderaFin CAGR och tack för att du delar med dig!

Raderaamatörer

SvaraRaderaSannolikt korrekt i mitt fall åtminstone då detta är en hobby för mig

RaderaHej, den största orealiserade förlusten är just nu Ziccum, svenskt läkemedelsföretag som utvecklar torra läkemedel som nu finns i flytande form. LaminarPace heter deras teknologi.

SvaraRaderaAnyway, har inget större innehav där men är ner närmare 91% i dagsläget. Tack vare den mindre investeringen behåller jag den. Allt handlar om att de ska lyckas sälja in tekniken till större bolag. Får se vad det var vägen.

Realiserade försäljningar är nog ITAB värst med ett tapp på runt 80 000 kronor.

Låter klokt med lägre andel innan tekniken bevisats i form av lyckad försäljning. Tack för att du delar med dig!

RaderaJag allokerade en del av min kassa, som ett experiment, mot fonder inom growth och ny energi och småbolag. Ville inte helt och hållet stå utanför allt det där spännande med namn och verksamheter som jag inte kan ett skit om. Det gick väldigt bra några månader, sedan betydligt sämre ;). Men eftersom det är fonder (med stor spridning) så får det hänga kvar och kommer kanske igen. Det är ner ca 30% över totalen för dessa.

SvaraRaderaHar några individuella innehav som är ner ännu mer i min pensionsfond. Men där är diversifieringen av kapitalet mycket kraftig (219 individuella innehav) så varken stora nedgångar (eller uppgångar) orsakar någon nämnvärd "skada". Det är just det som är tanken med min strategi för detta. Det är då den kontantutdelande delen av min ekonomi.

Låter som du har kloka tankar kring allokering avseende risk - tack för att du delar med dig!

RaderaTycker att bloggaren Investerarfysikerns inlägg med rubriken 10 anledningar för en säker del i portföljen borde vara obligatorisk läsning för alla som är det minsta intresserade av förvaltning och inte är på marknaden för att ha lite kul.

SvaraRaderaMvH Lars

Det är ett riktigt bra inlägg, tack för tips och kommentar Lars!

RaderaHela portföljen ner från toppen omkring 4 (oblånat) till långt under 1m (loggar inte längre in då vi bestämt oss för att rida ut detta), har i princip inte sålt en aktie... Hade också sagt upp mig för att förhoppningsvis leva på avkastningen så inte det bästa läget direkt.

SvaraRaderaStartade egen firma när jag slutade för att ta lite sidouppdrag då och då o drar kanske in 1/3 av det jag gjorde förut efter skatt. Finns även kvar depå belåning och blancos som användes för aktieköp.

Tech i stort och SaaS bolag samt några få förhoppnings bolag, köpte även lite krypto eftersom jag i allmänhet blev leds på att missa 10x per år, det gjorde tydligen att hela krypto börsen i världen havererade strax efteråt.

Nästa runda med ATH så kommer jag inte höja belåningen på depon som gjordes denna gång (för att ha ungefär samma % i lån 15-25%) utan snarare jobba ner den och kanske även klippa hela bolånen...

Trots allt detta så är livet underbart och har knappast varit bättre, jag har mer tid med barnen än jag någonsin haft tidigare och nu ska frun snart gå ner i tid. Vi räknar med att hålla oss flytande och kanske även kunna jobba ner lite skulder medans vi avvaktar denna vargavinter, detta tack vara att vi lärt oss leva bra och billigt (tack och lov för detta).

Ifall portföljen inte återhämtar sig och att jobba smartare med återkommande intäkter inte funkar har vi ett gäng år då vi kan gå upp och jobba heltid båda två, detta när barnen inte längre vill umgås med oss men bor hemma. Målet är att när sista flyttar ut så tar det max någon månad tills vi sticker och utforskar världen med husbil/husvagn.

Mvh Kemoko

Oj, vilken berättelse! Tack att du delar med dig och lycka till med investeringarna och familjen framåt!

Radera