Jag tror det finns många som funderar över när nästa krasch/dipp/korrigering/panik på börsen kommer att infinna sig? I veckan har vi haft några röda dagar och är det en krasch på gång?

Jag har varit med mer eller mindre på aktiemarknaden sen år 1996 då jag investerade i en flermarknadsfond som var/är någon sorts dyr global blandfond. Ett antal små eller stora korrigeringar har inträffat på börsen sen dess och gemensamt har varit för min del att jag blivit stressad i någon form vid dessa tillfällen även om jag har haft relativa små summor investerade.

Vi hoppar över mina ringa erfarenheter av IT-kraschen 2000 då jag hade väldigt liten andel på börsen och jag hade fullt upp med familjebildning. Efter 50% förlust i Ericsson gjorde jag exit från börsen oktober 2001.

"...exit från börsen oktober 2001"

Det skulle dröja till februari 2009 innan jag återvände till börsen i någon mening (utöver ordinarie pensionsplaceringar förstås). Depåtypen var en löneväxling och till en början blev det tillväxtmarknadsfonder i form av Turkiet, Ryssland, Latinamerika m.fl. Fonderna tuffade på och steg över 70% på drygt ett år. Minns att jag tänkte att nu måste väl ändå börsen krascha då den gått som tåget på kort tid?

bildkälla: Pixabay

Med bakgrund av det var jag nog en ganska tacksam måltavla när Xact lanserade ETF:er som gjorde att man kunde tjäna pengar på nedgång. Min favorit skulle komma att bli XACT BEAR 2 (dubbel hävstång mot OMXS30-terminen).

"Tänk att kunna fånga en krasch och samtidigt tjäna pengar?"

Äntligen (!?) kunde man tjäna pengar på nedgång. Nu är vi någonstans runt maj 2010 och jag var som sagt mycket skeptisk till börsen och min tro var nog att det skulle bli en ny finanskris likt den 2008 inom en snar framtid. Tänk att kunna fånga en krasch och samtidigt tjäna pengar?

När du väl har "bestämt dig" åt vilket håll börsen ska gå så blir det lätt hänt att du hittar saker som stödjer din uppfattning ("bias"). På den tiden var det DI:s börssnack som var forumet som gällde och där saknades det inte permabjörnar. Dessa länkade i sin tur till andra permabjörnar och minns särskilt en amerikansk youtube-kanal där en kille gick igenom massa index och hittade negativa signaler och gap som skulle täckas om vartannat. Han var mycket negativ till börsen. En riktig permabjörn.

bildkälla: Pixabay

Problemet var att han hade fel skulle det visa sig. Ett annat problem var att jag trodde han var rätt ute.

Under perioden februari 2010-2014 september räknar jag till 120 transaktioner med XACT BEAR 2 i olika swingtrading-positioner. Med tanke på att courtaget var 99 kr på den tiden behöver jag inte ha dåligt samvete att min förvaltningskostnad nu för tiden är löjligt låg.

Nu var det inte bara negativa positioner som handlades under perioden utan även XACT BULL 2 och enskilda aktier handlades i mina små positiva stunder.

För att utvärdera strategin så här i efterhand så kan man ställa sig lite frågor:

- Sov jag gott om natten?

- Var det lönsamt?

Ett enkelt svar på bägge frågorna är nej. Minns att om jag hade tagit en position över helgen så kollade jag IG-market sen söndag kväll för att få indikation på hur börsen skulle öppna på måndagen. Inte kul, även om det inte var jättestora summor det handlade om. Lönsamt?

bildkälla: Nordnet

Summerar jag perioden så konstaterar jag någon blygsam procent positivt resultat samtidigt som Stockholmsbörsen stigit ca 50%.

Vad kan man då lära sig av detta?

Det är svårt att veta när börsen vänder nedåt och instrument som ger negativ exponering med hävstång urholkas ofta med tiden. Detta ger att det blir extra kostsamt vid längre perioder.

"Börsen är historiskt sett ett bull-spel..."

Börsen är historiskt sett ett bull-spel och att stå utanför marknaden kostar relativt sett.

Som tur var kom jag på bättre tankar (med facit i hand) och har legat lång sen hösten 2014 vilket har betalat sig bra relativt index.

Börsen kommer att krascha igen och igen, förr såväl som senare. Men om man tror på människans förmåga att lösa problem och anpassa sig efter omständigheterna så är det mer rationellt att tror på uppgångar på sikt och i så fall köpa regelbundet i både upp- och nedgång.

"...hellre fullinvesterad i utdelningsaktier..."

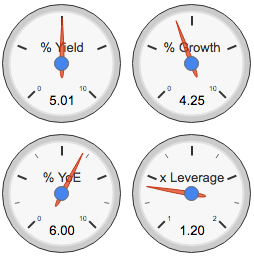

Sen hösten 2014 är jag som sagt positiv inställd till börsen och tycker sett till den riskfria räntan att det finns bolag som ändå har rimlig värdering fortfarande. Det är sannolikt så att min bias nuförtiden är att räntan kommer fortsätta vara låg historisk sett även kommande år. Återstår att se hur det utvecklar sig men jag kommer inte göra något försök att tajma en nedgång och jag ligger hellre fullinvesterad i utdelningsaktier än att hedga med negativa värdepapper i tid och otid.

När kommer björnen och försöker du tajma den?

Finansiella instrument kan både öka och minska i värde.

Det finns en risk att du inte får tillbaka de pengar

du investerar. Innan du investerar i en aktie bör du

själv läsa på fakta och bilda dig en egen uppfattning.