För en (väl) diversifierad investerare som undertecknad så är det en utmaning att hänga med tillräckligt bra i rapportflödet, således finns det helt klart ett behov av smarta lösningar i sammanhanget.

En sådan smart lösning som underlättar analys av rapporter, conference calls och annat matnyttigt är

(another stable) Quartr

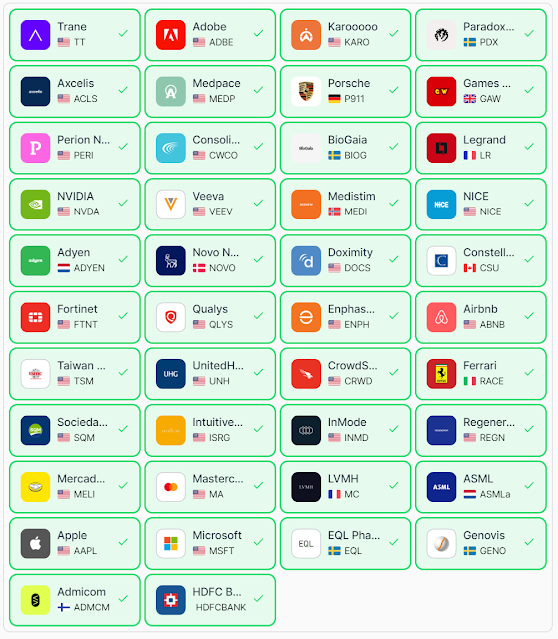

Jag har nyligen tecknat ett Quartr Core-abbonemang för att få fortsatt tillgång till både webbtjänsten såväl som appen. Jag hade ett blogginlägg om mina erfarenheter kring Quartr redan i tankarna och sen när Peter "Matematikern" Westberg blev varse om det hela så fick jag även bra input kring de features som tjänsten erbjuder.

Plattformen Quartr kretsar kring bolagens kvartalsrapporter med tillhörande conf. calls, transcripts och presentationer med mera. Appen är smidig för att lyssna på conf.calls (live eller efteråt) och kolla bolags olika nyckeltal/estimat bland annat. Webbtjänsten använder jag för att analysera rapporter, presentationer och söka i transcripts framför allt.

Det är smidigt att följa bolag och alla mina 42 finns sökbara. Exotiska investerare som exempelvis gillar typ Indonesiska small caps kanske inte har samma användning av Quartr men det beror nog främst på att denna typ av bolag inte alls håller conf.calls :)

Baserat på följda bolag så anpassas din hem-vy utifrån händelser från dessa. Utöver rapporter så kan man följa kapitalmarknadsdagar och konferenser så det är riktigt smidigt att hänga med i sina bolags informationsflöden.

Jag ska erkänna att jag inte orkar/hinner lyssna på alla 42 conf.calls varje kvartal så då är det smidigt att kunna söka i transcripts efter valda nyckelord eller lyssna på utvalda delar som du markerar enkelt. Det är en liten extra dimension tycker jag att höra managements röster, tonfall o dyl. och framför allt kanske hos bolag som har lite motvind.

Per bolag så gillar jag kunna överblicka olika data som exempelvis försäljningsfördelning och utvalt kvartalsresultat. En kul feature är Mentioned by där man ser andra bolags omnämnande i realtid, t.ex. kunder, leverantörer, konkurrenter eller andra marknadsaktörer. Förmodligen väldigt värdefullt och tidsbesparande för den som vill göra djup research.

Funktionen Project låter dig välja ut och samla slides från ett eller flera bolag. Kanske användbart om du försöker bygga upp ett branschperspektiv till exempel.

Jag gjorde ett försök att bygga upp en "Case-file" som ett projekt att sedan kunna skriva ut som en PDF inför en aktie-middag. Dock så hade jag önskat stöd för egna anteckningar och att kunna lägga till godtyckliga bilder från andra källor så nu fick det bli tvärtom istället. Jag byggde mitt case i PowerPoint och importerade bilder från Quartr och andra källor för att sedan skapa en PDF.

Via appen så finns tre års estimat från S&P Global vilket är riktigt trevligt, vore grymt om det blev tillgängligt via webben också, gärna grafiskt. En screener ovanpå det så småningom skulle addera ytterligare mervärde förstås om man får önska helt fritt.

Exempelvis en sådan här graf (skapad av mig i Excel) vore inte fel per bolag man följer.

Jag kommer att använda verktyget ett år framåt till att börja med så får jag utvärdera sen om det är värt att fortsätta (min månadskostnad blir ca 140 kr). Sannolikt så kommer fler features att tillkomma så det blir spännande att se vilka oavsett. Jag är generellt restriktiv till att dra på mig extra kostnader för mina investeringar men Quartr Core får nog delvis bokas på nöjeskontot då aktier är mitt största fritidsintresse.

Använder du Quartr eller liknande andra verktyg?

Datakällor: Quartr/S&P Global

Bildkällor: Quartr

Aktier och fonder kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

.JPG)

.JPG)