Denna resa går nu mot sitt slut så vad kan vara bättre i väntan på sent flyg hem från Kreta än att skriva ett blogginlägg om månadens utveckling av utvalda portföljer hos familjen Thelenius?

Semestern har inte varit billig men vi har fått otroligt mycket värde för pengarna då detta var den första veckan på turistsäsongen och vi passade på att bo som kungar för halva priset jämför med högsäsong. Självklart har jag utnyttjat mina egna tips angående valutahantering. Låt inte Forex skrämma dig inför en resa till Grekland om att det inte går att utnyttja kort och bankomater.

---

April har blandat och gett i form av uppgångar, nedgångar och utdelningar, det vill säga en ganska normal börsmånad även om 2015 mest handlat om uppgångar fram till och med nu.

USD/SEK fick en rekyl efter riksbankens senaste räntebesked men jag tror fortfarande på en starkare dollar i år och kanske ett test av 9.

Lågräntemiljön tror jag kommer att bestå en bit in i 2016 och tycker att det borde ge fortsatt stöd åt högutdelare och fastighetsbolag.

Barnens portföljer

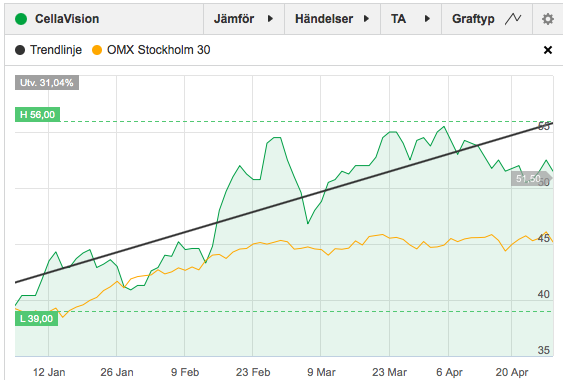

Sålde av en del i april (mest preffar) för att kunna delta i Tobii-introduktionen men endast dottern fick tilldelning. En positiv effekt av detta var att det finns likviditet nu att utnyttja framöver för utspridda köp (tack Avanza mini som möjliggör detta). I slutet av månaden har det blivit lite köp i Atlas, CellaVision, Ratos och Betsson bland annat.

Värdeutvecklingen har varit ungefär som index med undantag av dotterns portfölj vars trade i Tobii gjort att hon ligger ca 6%-enheter över då det var en stor affär relativt portföljens storlek. Sonen får trösta sig med en extra insättning samt att hans Starbreeze gått som en raket i april (+40% sen köp).

Löneväxlingsportföljen

Lönerevision för 2015 preliminärt klar och jag är nöjd med utfallet, så jag kommer nog att öka det månatliga bruttolöneavdraget med ett par hundralappar.

Månaden har gått relativt väl då jag gjort några lyckade affärer enligt nedan. Ligger faktiskt några procentenheter över index vilket alltid känns bra.

Då jag var sugen på att vara med på introduktionen av Tobii så sålde jag av Industrivärden med en liten vinst. Efter snabb avyttring av Tobii sedan köptes Ratos och Betsson, två bolag som jag tror kommer att gå bra framöver och bidrar till en bra diversifiering totalt sett tycker jag. Tittar man på stamaktierna i portföljen så är det en bra blandning av branscher och med varierande direkt-avkastningar och tillväxtmöjligheter.

Microsoft har varit månadens bästa innehav trots svagare dollar, blir spännande och se hur den går framöver. Sämsta innehav är Atlas men inget som oroar mig speciellt på sikt, den får ligga kvar tills vidare.

Saltängen tillsammans med preferensaktierna Amasten och SAS är defensiva högutdelare som förser portföljen med månadsutdelningar löpande över året. YoC är nu 5,71% för hela portföljen och kommande maj månad är den som har det största totala utdelningsbelopp.

Maj tror jag kan bli volatil då de sista utdelningarna i svenska aktier går av stapeln och en del säkert vill ta hem vinster inför sommaren. Jag tror nog aktier kommer gå bra kommande året totalt sett så vi sitter nog still i båten än så länge.