Nog för att ISK är att föredra i de flesta fall men vad borde Warren Buffet ha valt med facit i hand, ISK eller vanlig depå?

För att göra vanlig depå rättvisa har jag infört två nya features till Sparkalkylator Deluxe.

- Schablonmetoden avseende reavinstskatt

- Schablonintäkt för fonder

Bägge delarna är endast tillämpliga för fritt sparande och de fungerar så här:

Schablonmetoden

Denna metod är gynnsam att använda om du har en orealiserad värdeutveckling på 400% eller mer då anskaffningsvärdet räknas som 20% av nuvärdet oavsett det faktiska anskaffningsvärdet (GAV). Effekten av metoden gör att vanlig depå gynnas på riktigt lång sparhorisont i ett buy-and-hold scenario om värdeutvecklingen samtidigt är god. Mer om schablonmetoden kan man läsa om hos Skatteverket.

Schablonintäkt fond

Sen reglerna för utdelningar för fonder ändrades för några år sedan så får man skatta för en schablonintäkt på 0,4% av fondvärdet vid årsskiftet. Detta innebär i praktiken en årlig skatt på 0,12%. Ingen jättestor summa men blir ändå en viss påverkan på sikt. Hos Skatteverket finns det givetvis mer information om detta.

Nåväl, vad borde Warren Buffet haft för sparform?

Vi antar att Buffet, som har haft den makalösa avkastningen på 19,8% årligen i 48 år började med 100 kronor i startkapital.

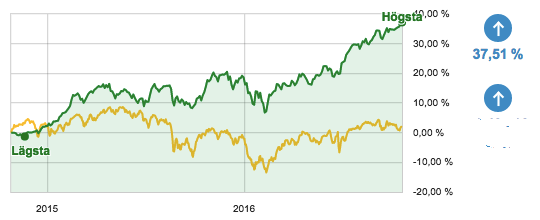

bildkälla: z2036

Om Buffet hade använt ISK så har han 408 581 skattat och klart efter 48 år vilket man måste säga är bra jobbat!

bildkälla: z2036

För vanlig depå kan vi se att Skatteverket är mycket nöjd men att även Buffet har mer på banken jämfört med ISK då han läser 443 344 på kontoutdraget.

Hur kan det bli så här?

Vanlig depå vinner över läng sikt då effekten av ränta-på-ränta blir mer kraftfull då ingen skatt tas ut så länge vinsten är orealiserad. Vidare så gör schablonmetoden att skatten blir något begränsad om värdeutvecklingen varit mycket god.

Man kan förstås fundera över sannolikheten kring att man kör buy-and-hold över så lång tid samt att man lyckas lika bra som Warren Buffet. Inte så hög tror jag.

Så länge statslåneräntan håller sig på låga nivåer så är det fortsatt solklar fördel ISK eller Kapitalförsäkring (KF), speciellt om har aktier med utdelningar då det i vanlig depå dras 30% skatt på dessa.

Kanske är det ingen större uppdatering av kalkylatorn men den blir än mer korrekt och fortsatt ohotad etta på nätet avseende precision tror jag.

Vad saknar ni för features för Sparkalkylator Deluxe?