Precis som i fallet Nvidia så finns det många som anser att danska Novo Nordisk är "orimligt" högt värderad. Så skulle det kunna visa sig vara fallet när vi ser tillbaka om några år men oavsett så tycker jag att man får definiera "orimligt" i sammanhanget och gärna i form av vilken multipel som bolaget ska värderas till givet det vi vet/tror idag om framtiden.

Då Novo är mitt tredje största innehav i skrivande stund så tänkte jag i detta inlägg resonera lite hur jag tänker kring bolagets värdering.

Novo Nordisk är en gigant inom diabetesbehandling och vad som har drivit aktiekursen senaste året är främst det nya tillväxtbenet inom överviktsbehandling. Jag tänker inte gå på djupet här men potentiella marknaden är minst sagt stor och efterfrågan hög sammanfattningsvis. Det saknas inte konkurrens men på kort sikt så lär efterfrågan räcka till fler aktörer. I dagsläget förefaller ändå Novo vara först på bollen vilket ger vissa kortsiktiga försäljningsfördelar som jag förstår det.

Hur ser då värderingen ut?

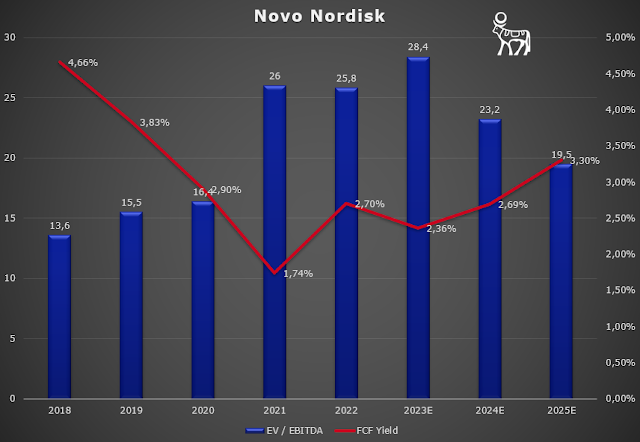

Jag har svängt från "tillväxt till varje pris" till "god tillväxt av det fria kassaflödet". Således är FCF Yield en lämplig multipel att kika på då och hur det fria kassaflödet kan tänkas växa framåt. Hur ser då detta nyckeltal ut historiskt och framåt?

data från S&P Global/MarketScreener

Som synes har bolaget värderats upp på 2023 års estimat (ett kvartal kvar innan vi kan fastställa siffrorna) men att sedan värderingen faller tillbaka 2024 och 2025 enligt analytikernas estimat.

Vad är då en vettig värdering givet historik, estimat och egna gissningar om framtiden? Ett första steg är att göra en "servettkalkyl" och se vilken förväntad avkastning som kan förväntas framåt. Jag har som tur är i sammanhanget ett verktyg utvecklat för detta ändamål och vi behöver då göra vissa antaganden från idag och framåt.

Vi börjar med kursen som är 702 DKK i skrivande stund och värdering FCF Yield 2023E vilken är 2,36 vilket inverterat blir 42,4.

Period?

Hur långt fram ska vi räkna? Jag tänker mig två perioder, en på 5 år och en på 10 år.

Tillväxt?

Hur mycket väntas då bolaget växa det fria kassaflödet på 10 år? Vi testar antagandet om att genomsnittliga årliga tillväxten 2018 - 2022 kommer att gälla över 10 år. På så sätt så rensar vi för rekordåret 2023 och tänker att tillväxten återgår till mer sansade nivåer bortom 2025. Kassaflödet steg från 32 miljarder DKK 2018 till 57 miljarder 2022. Detta motsvarar i runda slängar en CAGR på 12%.

Vilken multipel är rimlig i slutet av perioden?

Givet tillväxten 2018-2022 så skulle en snitt-multipel under samma period vara vägledande. Gör man denna räkneövning så hamnar snittet på 3,17%. Perioden har haft låg riskfri ränta och kommande 10 års motsvarighet lär bli högre så jag rundar upp till 3,5% istället som en "rimlig" multipel. Detta blir 28,6 inverterat.

Utdelning?

En utdelning ingår i totalavkastning och den bör man ta med i en servettkalkyl. Novo har en direktavkastning på 1,3% och vi antar att utdelningen kommer att växa i takt med det fria kassaflödet ovan.

Återköp?

Novo återköper aktier för fulla muggar och om vi räknar återigen på 2018-2022 så har de återköpt i snitt 1,4% av antalet aktier varje år.

Marginal?

Kommer de att öka eller minska sin FCF-marginal? Jag sätter oförändrad för säkerhets skull men den offensive skulle kunna öka den lite då läkemedel borde ha bra skalbarhet över längre tid.

Summa summarum så landar vi på en årlig värdeutveckling på drygt 10% givet att utdelningen återinvesteras. Tio års tid innehåller förstås en mängd osäkerheter och resan lär bli skumpig som alltid när det gäller aktier.

Hur ser det då ut på 5 år?

Vi kan återanvända mycket men då tillväxten lär vara framtung så skruvar jag upp den till 20% över den kortare perioden. Jag räknar även med att utdelningen höjs i samma takt. Angående värdering så tänker jag 3% i FCF Yield vilket inverterat blir 33.

Här blir det högre CAGR på 17% då tillväxten är väsentligt högre i detta antagande på kortare sikt.

Sammanfattningsvis

Servettkalkylerna ovan får tas med stor nypa salt och vi kan vara säkra på att de inte kommer att stämma exakt när vi summerar om 5 respektive 10 år.

Den förväntade avkastningen beror framför allt på antagen tillväxt och vilken multipel som marknaden anser är lämplig på slutet av respektive period.

Jag tycker inte värderingen är "orimlig" men inser ändå att minsta motgång i "storyn" kring överviktscaset kommer att resultera i starka kursreaktioner. Således får man följa nyhetsflödet och vara beredd att omvärdera på förekomna anledningar.

På gott och ont så har Novo stöd i indexflöden såväl som att bolaget är en "förvaltarfavorit" vilket är bra i medvind med kan straffa sig i motvind.

I skrivande stund så lutar jag åt behåll för min del men kanske skalar lite då och då om jag behöver omallokera till andra case.

Vad tycker du om Novo Nordisk och dess värdering?

Datakällor: Nordnet, Google Finance, Bloomberg, MarketScreener, Avanza, Yahoo Finance, Börsdata, Seeking Alpha, Quartr/S&P Global

Bildkällor: Nordnet, Shareville, z2036, Avanza

Aktier och fonder kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

Det ser inte jättedyrt ut på dina antaganden. Däremot är det omtalat och i den meningen populärt. Risken är väl då att det kan bli mindre populärt. Men ok värdering och populärt är ändå mycket större risk än sinnessjuk värdering och populärt.

SvaraRaderaTror ändå det finns något i att undvika populära aktier. Med risk för att många bra bolag försvinner på vägen. Allt beror lite på hur mycket "contrarian" man är.

Oavsett, frågan, på lång sikt, är också om "moaten" är vattentät eller inte. Där ligger ibland en förändring av storyn (med minskande popularitet) att man nu inte ser konkurrensen, men gör det om t.ex. 3 år. Men bra att räkna på det, det händer ofta att man slänger ur sig "dyrt" utan att faktiskt ha räknat!

Jag äger gärna aktier som är/blir populära så länge det finns fundamentalt stöd :)

RaderaServettkalkyler tycker jag är på sin plats i alla case och tanken med mitt verktyg är att de flesta ska kunna göra en på ett enkelt sätt.

Tack för inspel!

mitt 5 största innehavet trots att jag har skalat 3 gånger i år. Jag skalar ner de växer. De växer men aktien kostar nu. Undrar om det kommer regleringar eller konkurans.

SvaraRaderaKonkurrens finns redan och lär öka men förhoppningsvis räcker TAM åt många :)

RaderaRegleringar är svårare men borde kunna bli hyfsad nettovinst för samhället även vid höga priser på behandlingen tänker jag.

Tack för kommentar!