Börsåret 2020 har passerats och det är dags att redovisa mina portföljer och strategier som ingår i Global Multi Strategy (GMS) och hur dessa klarat sig mot alternativa fondinvesteringar.

Det gångna året har varit smått galet på många sätt och det gäller inte minst olika händelser på världens börser. Inledningen på året var stark för min del men sedan skulle det börja storma. Från mitten av februari till mitten/slutet av mars ungefär så fick vi uppleva en snabb och kraftig nedgång som var prövande för börspsyket.

Jag hade en stomme av "stabila" utdelande bolag vid ingången av "corona-stormen" och mitt huvudsyfte till det var att begränsa risken i form av att utdelningarna skulle utgöra "kudde". Dock visade det sig att få utav dessa bolag skulle utgöra någon kudde och de tog mer stryk än mina tillväxtorienterade bolag.

Detta fick mig att ta klivet över fullt ut och satsa i huvudsak på tillväxtbolag och strunta helt i utdelningar. Övergången var smärtsam inledningsvis då jag realiserade förluster nära botten och jag fick amortera ner min belåning. Under ett kort tag hade jag en kassa på ca 10-20 % men lyckligtvis investerade jag den relativt fort över några veckors tid och jag var åter fullinvesterad under senare delen av maj.

Den fjärde versionen av min Global Multi Strategy var nu sjösatt och den består av den offensiva tillväxtportföljen Global Future, den "kvalitetsinriktade" tillväxtportföljen Global Quality samt mitt fria sparande hos olika nätmäklare som går under samlingsnamnet Global Liberty. Totalt handlar det om ca 60-70 olika aktier att jämföra med 97 stycken som jag hade vid årets början.

Jag utvecklade lite olika enkla modeller under året för värdering och beslutsstöd för köp och sälj. Dessa har jag använt ganska disciplinerat i kombination med magkänsla och jag tror det har påverkat resultatet positivt.

Undertecknad presenterar stolt:

Global Multi Strategy Årsresultat 2020

Bästa portfölj? Global Future!

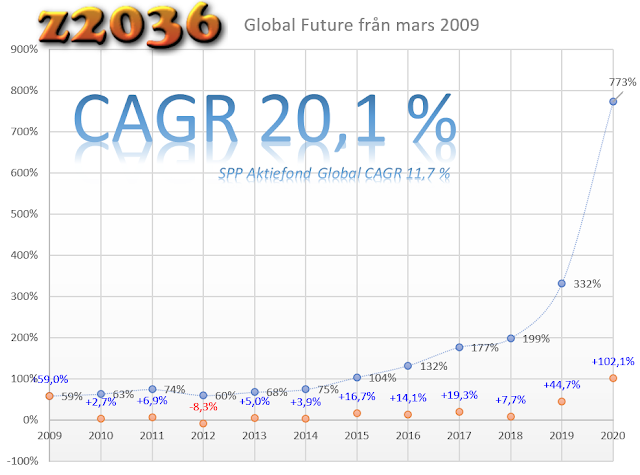

För fjärde året i rad så blev min bästa portfölj Global Future och jag lyckades med magiska +102,1 % i årlig avkastning!

Global Future är min äldsta portfölj och dess CAGR sen start är nu drygt 20 % vilket jag är riktigt nöjd och stolt över. Jag har testat olika strategier genom åren men tycker mig ha hittat rätt i att investera i "framtidens bolag". Årets uppgång är till hälften bestående av uppvärdering respektive tillväxt och den förstnämnda får nog till viss del bokas på flyt.

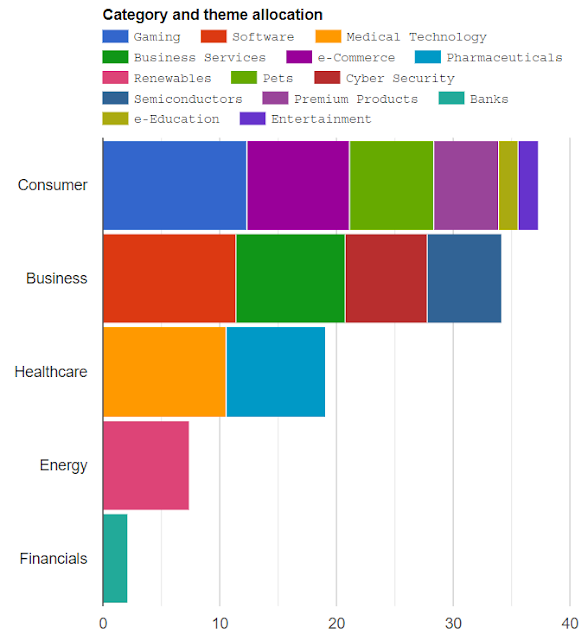

Portföljen har bestått av ca 30 bolag genom året men omsättningen har varit hög då jag omallokerat friskt i omgångar så många bolag har bytts ut mot nuvarande uppställning enligt ovan.

---

Mitt fria aktiesparande i form av Global Liberty landade på +19,6 % och mitt stora tjänstepensionssparande Global Quality på +12,2 % vilket också är godkända resultat i min bok. Även för dessa portföljer har omsättningen varit hög då det omallokerats friskt, speciellt efter marsbotten som sagt.

Lönar sig stockpicking?

Alla vi som investerar direkt i aktier bör ställa oss frågan om det är lönsamt utöver att det är roligt och lärorikt. Jag jämför mig med två olika fondportföljer varav en av dessa är Global Future Funds som startades under detta år för att bättre spegla min numera tillväxtorienterade strategi. Sen några år tillbaka jämför jag mig även mot en samling globalfonder som huserar i portföljen Global Funds.

Som synes ovan så har min multi-strategi lönat sig i år och jag tycker att jag kan boka in en del "alfa" i detta. Jag tror att 2020 går till historien som ett år där stockpicking gjorde extra stor skillnad.

Förvaltarna bakom Coeli Global och Tin Ny Teknik har haft mycket fina år och gör sig förtjänta av respekt och såväl som höga avgiftsuttag.

Vi som investerar globalt har haft valutamotvind i år och det kanske syns särskilt i globala indexfonder som ofta har en dollarexponering på nära 60 %. Globalt index lyckades ändå ge lite positiv avkastning till slut i alla fall, se SPP Global och LF Global ovan.

Zoomar man ut och jämför CAGR så blir det mer jämnt men även på både 3 och 5 år så ligger mina portföljer bra till jämfört med fonderna.

2021?

Hur tänker jag då inför 2021? Jag fortsätter med min modell Business Ztrength och utvärderar bolagen löpande, speciellt vid rapporter. Överlag är värderingarna höga för mina bolag så det finns en uppenbar risk för rekyler.

Jag har som ambition att utöka andelen mot Hälsa och (grön) Energi då jag tror dessa sektorer kan få ett bra år och även utvecklas väl på längre sikt.

När det gäller geografisk allokering är jag nöjd med undervikt USA och övervikt Sverige jämfört med globalt världsindex. Om möjligt ska jag försöka öka exponeringen mot Asien då jag tror Emerging Markets kan få ett relativt bra år.

Mina 65 case har levererat fint under 2020 och förhoppningsvis kan de leverera alfa även under 2021.

Hur har det gått för dig 2020 och hur ser din strategi ut framåt?

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Nordnet, Google Finance, Bloomberg, 4-traders, Avanza, Yahoo Finance, Börsdata

Bildkällor: Nordnet, Shareville, z2036

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

Kul och grattis! Vi investerar ganska lika efter ditt byte till tillväxt, dock har jag ca 5-12 aktier samt försöker jag ha mellan 10-30% belåning. Jag har investerat omkring 3,5år men sa faktiskt upp mig nu och ska försöka mig på en FIRE, är dock mycket flexibel och kan tänkta mig jobba igen ifall det behövs, men får nu minst något/några år hemma med barnen.

SvaraRaderaJag planerar fortsätta på samma sätt, portföljen växte totalt med över 100% igen faktiskt, närmare bestämt 130% i år enligt avanza.

Jag plockade upp en mindre post i kahoot då jag läst ditt inlägg tidigare så det tackar jag för, svårt att återgälda tjänsten då jag inte vet exakt vilka du har och vilka du håller koll på. Men kan ju tipsa om några bolag jag ej sett du äger, du kan titta närmare på thunderfull group, maginate inc, fubo tv, efecte oyj, crayon group holding, jag äger inte alla dessa men några av dem och håller skaplig koll på samtliga.

Mvh // Kemoko

Att vara hemma med barnen låter bra prioriterat oavsett även om det vara vanskligt med offensiv tillväxtstrategi i sammanhanget FIRE. 130 % är grymt bra, fint jobbat!

RaderaTack för feedback, tips och kommentar!

Ångrar du inte att du sålde Harvia? Har gått från EUR10 till EUR25 på ett år. En gammal utdelningsaktie som blev tillväxtmaskin i och med pandemin.

SvaraRaderaMed facit i hand så ja :-)

RaderaSålde den redan i november 2019, förmodligen för att jag ville få loss pengar till andra case hos andra nätmäklare och belåningsgraden var för låg.

Tack för kommentar!

Hej

SvaraRaderaSå här ser hustrun och mitt 2020 ut på 5 olika portföljer.

2.53% 43,03% 5,04% 2,11% 13,29%

6,03% hamnar den viktade totalen på.

Det är våra tråkiga basportföljer som vi har det mesta sparandet i som drar ner totalen. Inriktning utdelning.

Det som vi har som tillväxt är klart bäst. Så man ska kanske vikta över åt det hållet.

Häsningar/Richard

Du slog globalt världsindex med det dubbla, så bra jobbat!

RaderaTillväxt är mer volatilt så det passar inte alla men sannolikt bra på sikt tror jag.

Tack för kommentar och att de delar med dig!

Verkar som du lyckats riktigt bra med din 4e version av GMS, grattis! Kommer du fortsätta slimma antalet aktier i Global future eller stannar du vid ca 65?

SvaraRaderaAv mina ca 40 bolag är flera inköpta under 2020 efter att ha läst dina bolagsanalyser eller sett dem i din portfölj, tack för mycket bra inspiration!

Jag kanske slimmar lite till men runt 40 låter bra tycker jag, tack för kommentar och feedback!

RaderaHej, tänkte bygga en offensiv portfölj men många utländska aktier. Har inga lån, tycker du man ska välja KF då istället för ISK? Det blir väl inte så mycket utdelning heller antar jag.

SvaraRaderaDet låter som ISK borde funka och kanske hos Pareto som har valutakonton.

RaderaLycka till!