Min globala multistrategi blev hårt testad i coronakraschen i mars vilket fick mig att se över mina strategier ytterligare en gång (sannolikt inte den sista). Jag har under våren sedan byggt om mina portföljer ganska rejält så på förekommen anledning...

z2036 presenterar stolt:

Den fjärde upplagan av mina globala aktiestrategier består nu av tre olika tillväxtportföljer.

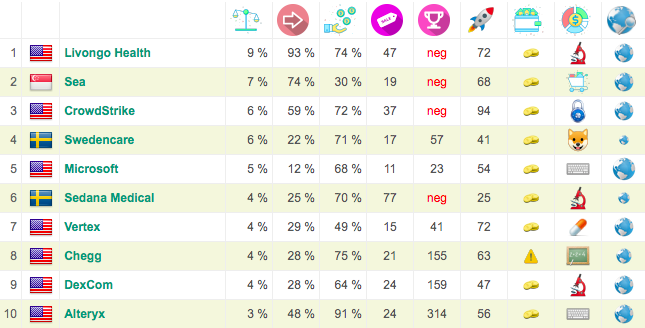

Portföljen består totalt sett av 24 olika bolag stora som små. Strategin är hög tillväxt och aggregerat så ligger den på över 25 % för kommande period. I portföljen finns en del "exotiska" bolag och den geografiska spridningen är påtaglig jämfört med globalt index.

Totalt sett så har jag i skrivande stund 66 olika innehav som förvisso är många att hålla reda på men ändå en halvering jämfört med för några år sen.

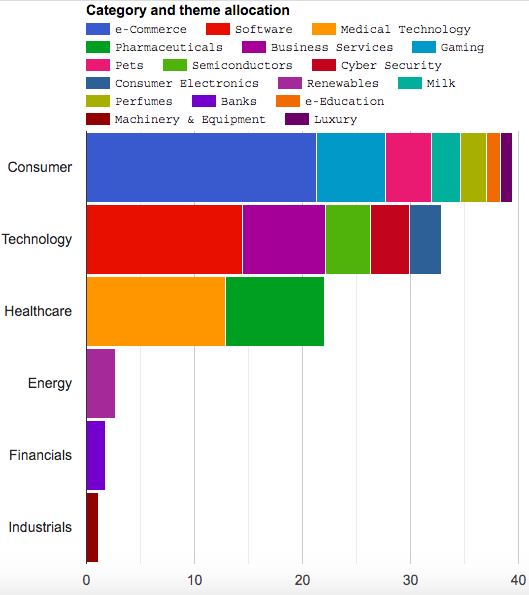

Sektorfördelningen sticker ut med stor inriktning mot teknik och hälsa. Jag har valt ut olika investeringstema där jag tror tillväxten kan bli god och högre än globalt BNP kommande åren.

Datakällor: Nordnet, Google Finance, Bloomberg, 4-traders, Avanza, Yahoo Finance, Börsdata

Bildkällor: z2036, Photo by Morten Andreassen on Unsplash

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

Global Multi Strategy 4.0 - "Route 66"

Den största utav mina portföljer är en depåförsäkring tjänstepension från en tidigare arbetsgivare.

Portföljen består av 31 innehav och stommen utgörs av FANGMA. Förväntad omsättningstillväxt är över 12 % kommande period så strategin kan beskrivas som "stabil" tillväxt i kvalitetsbolag. Huruvida portföljens värdering är vettig eller ej kan diskuteras men förhoppningsvis är det "cry once" för dessa kvalitetsbolag.

Mitt fria aktiesparande går under samlingsnamnet Global Liberty och består av ett antal olika depåer fördelade på fyra olika nätmäklare.

Portföljen består totalt sett av 24 olika bolag stora som små. Strategin är hög tillväxt och aggregerat så ligger den på över 25 % för kommande period. I portföljen finns en del "exotiska" bolag och den geografiska spridningen är påtaglig jämfört med globalt index.

Till slut har vi min mest offensiva tillväxtportfölj som även den är en depåförsäkring tjänstepension.

Här är den förväntade tillväxten framåt hela 40 % och 29 olika bolag bidrar mer eller mindre till detta.

Global Multi Strategy

Slår man ihop portföljerna så landar det i min globala multistrategi och inriktningen numera är i princip uteslutande tillväxt.

Totalt sett så har jag i skrivande stund 66 olika innehav som förvisso är många att hålla reda på men ändå en halvering jämfört med för några år sen.

Den geografiska allokeringen är global med undervikt Nordamerika och Japan såväl som övervikt Asien och Oceanien jämfört med globalt index.

Sektorfördelningen sticker ut med stor inriktning mot teknik och hälsa. Jag har valt ut olika investeringstema där jag tror tillväxten kan bli god och högre än globalt BNP kommande åren.

Stora bolag dominerar men det finns en hel del mindre också. När det kommer till mjukvara så kan det i många fall skala fint i lönsamhet även om bolaget i sig är stort.

Totalt sett så är den förväntade omsättningstillväxten över 20 % framåt vilket kan ge uppsida värdemässigt om inte värderingsmultiplarna sjunker med motsvarande eller mer.

Summering

Min globala multistrategi är numera i huvudsak inriktad mot tillväxt. Vidare så värdesätter jag starka balansräkningar, innovationsförmåga och konkurrensfördelar hos de 66 bolag som jag har i portföljerna.

Min globala multistrategi är numera i huvudsak inriktad mot tillväxt. Vidare så värdesätter jag starka balansräkningar, innovationsförmåga och konkurrensfördelar hos de 66 bolag som jag har i portföljerna.

Givet låg ränta och inflation så tror jag det finns chans till bra värdeutveckling för tillväxtbolag. Värderingarna kommer att se höga ut i historiska mått men givet att tillväxten består så lär kurserna stiga förr eller senare tror jag.

Framtiden får utvisa hur det går men jag ser fram emot resan, get your kicks on...

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Nordnet, Google Finance, Bloomberg, 4-traders, Avanza, Yahoo Finance, Börsdata

Bildkällor: z2036, Photo by Morten Andreassen on Unsplash

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

.png)

Bra inlägg som vanligt Stefan. Gillar dina aktieval och att du "vågar" dig ut från de klassiska och hypade bolagen. Vad skulle du köpa om du hade likvider i dagsläget?

SvaraRaderaJag skulle köpa min portfölj rakt av faktiskt, tack för feedback och kommentar!

RaderaVad tror du om Lemonade Inc?

RaderaIntressant koncept men är tveksam om det är en bra investering på nuvarande värdering. Avstår banker och försäkringsbolag generellt med undantag av Indiska HDFC,

RaderaVad hände med aktiefonderna? Sålde du dem?

SvaraRaderaJag hade en ETF men den har jag sålt. Jag har två referensportföljer som jag jämför mina aktieportföljer emot men de ingår inte i strategin.

RaderaTack för kommentar!