Några hundralappar har överförts till min dotter Ebbas depå så då det är dags för Månadens aktie.

Intresset för aktier hos Ebba har börjat svikta en del på sistone då det mesta som vi föräldrar gör är pinsamt i någon mening enligt henne. Så hon har uttryckligen bett mig att förvalta portföljen denna månad och så får vi se sen hur det blir längre fram. Det är ingen idé att pusha kring detta tycker jag och "frigörelsen" från oss föräldrar är nog sunt i sig med tanke på att hon snart är 14.

Nåväl, med andra ord så är temat för månaden

Vad väljer då pappa?

Ebbas portfölj består av 48 innehav och då kan man tycka att det ligger närmast till hands att öka i något befintligt än att plocka in något nytt.

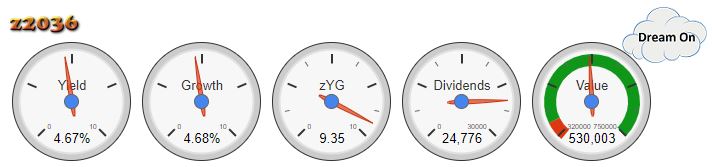

Portföljen är inriktad på tillväxt i huvudsak vilket jag tror är bra på sikt men jag lutar mer åt ett "värdecase" denna månad.

Så om jag ändå får bestämma så tycker jag att Pandora skulle platsa bra i portföljen. Med ett P/E på 13,5 och stundande återköp så tror jag det är ett bra köp nu trots att aktien gått starkt på sistone.

Hur har det gått?

Månadens aktie såväl Ebbas aktieportfölj har passerat 3 år och det noterades ett nytt ATH i fredags vilket är trevligt.

Det går fint som synes och mot en dubbling kanske?

Med en CAGR på över 15 % så borde dubblingen komma efter 5 års sparande om det nu håller i sig förstås.

Vad hade du valt som Månadens aktie?

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Google Finance, Bloomberg, 4-traders, Avanza

Bildkällor: z2036, Avanza, CoolText

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

Intresset för aktier hos Ebba har börjat svikta en del på sistone då det mesta som vi föräldrar gör är pinsamt i någon mening enligt henne. Så hon har uttryckligen bett mig att förvalta portföljen denna månad och så får vi se sen hur det blir längre fram. Det är ingen idé att pusha kring detta tycker jag och "frigörelsen" från oss föräldrar är nog sunt i sig med tanke på att hon snart är 14.

Nåväl, med andra ord så är temat för månaden

om pappa får välja

Vad väljer då pappa?

Ebbas portfölj består av 48 innehav och då kan man tycka att det ligger närmast till hands att öka i något befintligt än att plocka in något nytt.

Portföljen är inriktad på tillväxt i huvudsak vilket jag tror är bra på sikt men jag lutar mer åt ett "värdecase" denna månad.

Så om jag ändå får bestämma så tycker jag att Pandora skulle platsa bra i portföljen. Med ett P/E på 13,5 och stundande återköp så tror jag det är ett bra köp nu trots att aktien gått starkt på sistone.

Hur har det gått?

Månadens aktie såväl Ebbas aktieportfölj har passerat 3 år och det noterades ett nytt ATH i fredags vilket är trevligt.

Med en CAGR på över 15 % så borde dubblingen komma efter 5 års sparande om det nu håller i sig förstås.

Vad hade du valt som Månadens aktie?

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Google Finance, Bloomberg, 4-traders, Avanza

Bildkällor: z2036, Avanza, CoolText

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.