Ett av mina favorituttryck när det gäller sammanhanget att investera i bolag är Business Momentum som jag tillämpat i mina tillväxtstrategier senaste halvåret i stor utsträckning. Begreppet är inte fullt ut definierat som jag förstår det men min tolkning är att bolagets försäljning ska växa i huvudsak.

Utöver att investera utifrån Business Momentum så väljer jag i huvudsak "kvalitetsbolag" utifrån en bra affärsmodell, tillväxtutsikter och balansräkning med mera. Men för att kunna kvantifiera Business Momentum och vidga begreppet en del så har jag knåpat ihop ett eget nyckeltal, z2036 presenterar stolt:

Business Ztrength

Då mitt bloggalias som bekant är "z2036" så har jag bytt ut s:et i strength mot ett z så att det blir ett eget begrepp i någon mening.

Vad ingår då i Business Ztrength?

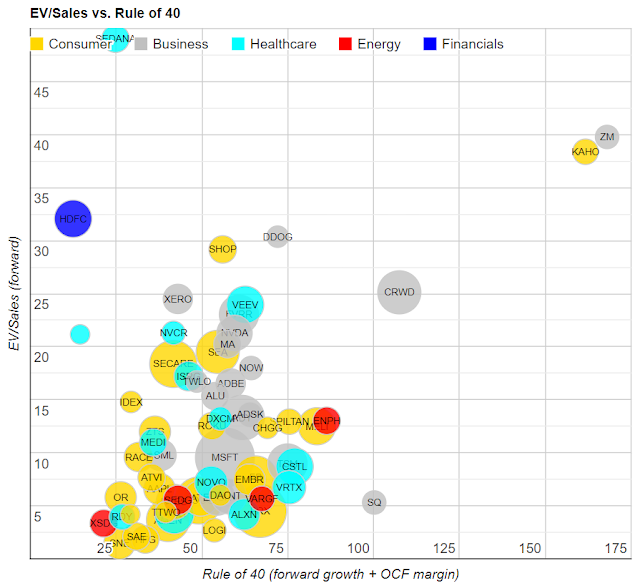

I korta drag består det av olika delar och vikt av tillväxt, vinstmarginaler, kassaflöde och balansräkning. Det finns med andra ord en del gemensamt med "Rule of 40" men med pluspoäng för starka finanser. Vidare har jag inget gränsvärde som måste uppnås för att det ska vara "godkänt" men desto högre värde desto bättre förstås.

Jag kommer säkert att skruva på sammansättningen framåt men version 1.0 av nyckeltalet ser i alla fall ut så här:

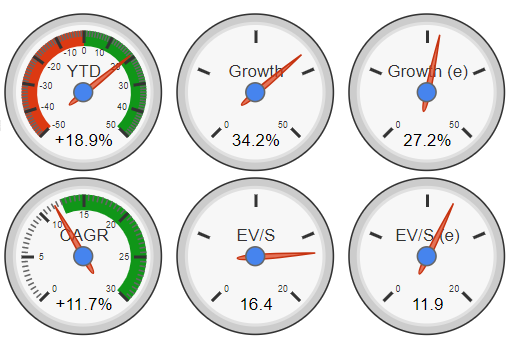

Tillväxt

Här är jag helt fokuserad på försäljningstillväxt och i huvudsak kommande periods estimat som står för 3/4 av värdet. Vidare så har jag med 1/4 av senaste 12 månaders försäljningstillväxt för att i någon mån balansera med ett faktabaserat värde.

Exempel: Swedencare har en estimerad försäljningstillväxt 2021 på 86,2 % (lite humor att de anger med decimaler) enligt Introduce. Vidare så har Swedencare växt med 84,7 % senaste året. Detta ger ett bidrag till Business Ztrength på 86,2 * 3 / 4 + 84,7 * 1 / 4 = 85,825

Vinstmarginaler

Som tillväxtinvesterare så är det inte alltid så tillämpligt att titta på vinstmarginalerna "på sista raden" då tillväxtbolag som regel använder kassaflöde och potentiella vinster till att investera i än mer tillväxt (med all rätt enligt mig). Därför har jag valt två nyckeltal för marginaler som är lite högre upp i resultaträkningen, nämligen bruttomarginal och EBITDA-marginal. Bruttomarginalen indikerar möjlighet till en god långsiktig lönsamhetsförmåga och jag multiplicerar den med 1/10. EBITDA-marginalen väger dubbelt så mycket och multipliceras med 2/10.

Exempel: Swedencare har en bruttomarginal (ttm) 68,4 % och en EBITDA-marginal (ttm) på 27,1 %. Detta ger ett bidrag till Business Ztrength på 68,4 * 1 / 10 + 27,1 * 2 / 10 = 12,26

Kassaflöde

Typiskt sett vill man som investerare se positivt kassaflöde förr eller senare. Jag har valt ut operativt kassaflöde och dess andel av försäljningen gånger 7/10.

Exempel: Swedencare har ett operativt kassaflöde mot försäljning (ttm) på 16,6 %. Detta ger ett bidrag till Business Ztrength på 16,6 * 7 / 10 = 11,62

Balansräkning

Jag investerar helst i bolag med låg eller ingen skuldsättning då det i min värld ger finansiell styrka och motståndskraft vid sämre tider. Detta vill jag fånga i mitt nyckeltal och jag har valt att ta med andel nettoskuld per aktie i förhållande till senaste kurs. Detta innebär ett minusvärde om bolaget har nettoskuld och tvärtom utifall bolaget sitter på en nettokassa. Jag tänker att en stor nettokassa ger bolaget styrka i form av större möjligheter vid förvärv. Att mäta nettokassan är inte helt enkelt tycker jag men jag har landat i att mäta nettokassa per aktie i relation till senaste kurs som sagt.

Exempel: Swedencare har en nettokassa per aktie som motsvarar 6,8 % av aktiekursen. Detta ger ett bidrag till Business Ztrength på 6,8

Total Business Ztrength för Swedencare blir då 85,825 + 12,26 + 11,62 + 6,8 = 116,505 -> 117

My Growth Portfolio - BZ Edition

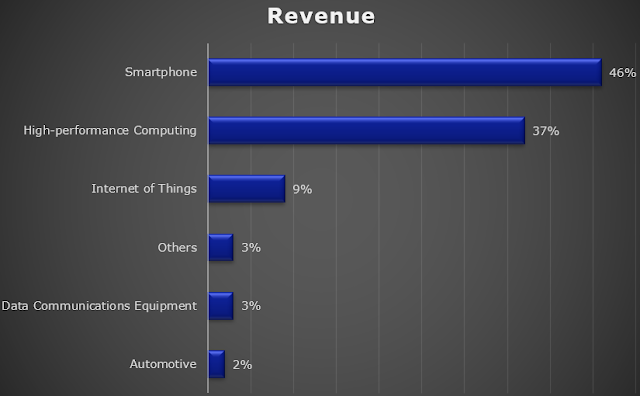

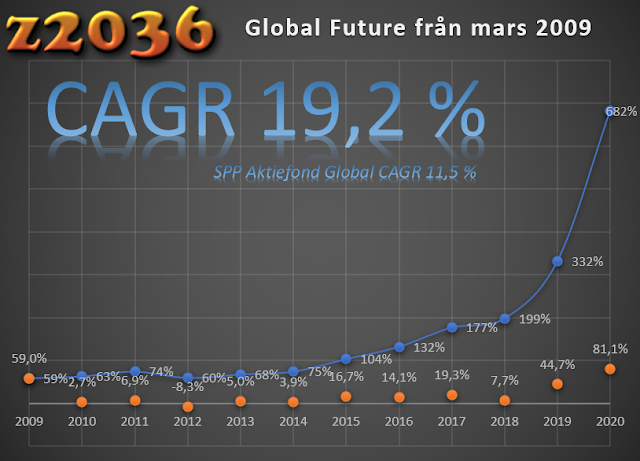

Global Future "bubbeldiagram"

Jag har infört visualisering av Business Ztrength i innehavstabellen utöver en separat kolumn för själva värdet.

Datamodellen är oförändrad i denna version men jag funderar eventuellt på att längre fram införa fler kolumner för estimerad tillväxt flera år fram i tiden i mitt Google Sheet.

Modell för köp- och säljbeslut

Min köp- och säljmodell är numera utifrån Business Ztrength istället för Business Momentum. "Peppar peppar" så har modellen funkat bra sen jag började med den och i skrivande stund har det varit gynnsamt att jag har ökat i bolag med stark medvind och sålt av de som tappar fart samtidigt som värderingen har varit kvar på höga nivåer (till upp till vänster i bilden ovan).

Vilket absolut värde som krävs för att uppnå de olika kolumnerna är inte förutbestämt utan jag tänker mer på vilken riktning en förändring har.

Summering

Business Ztrength är förstås inget komplett nyckeltal som kan användas i alla tänkbara investeringssammanhang. Jag tror dock att det kan vara ett användbart mått för just tillväxtbolag där traditionella nyckeltal som P/E inte är tillämpligt.

Vad tror du om Business Ztrength?

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Nordnet, Google Finance, Bloomberg, 4-traders, Avanza, Yahoo Finance, Börsdata

Bildkällor: z2036, Unsplash

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

.JPG)