Jag tänkte avsluta året med en sedvanlig reflektion över det gångna året 2023 från mitt personliga perspektiv.

Den högre räntan har påverkat familjens privatekonomi då vi har en del lån på lägenheten och fritidshuset. Glädjande nog så har inkomsterna varit rekordhöga, så totalt sett har vi kunnat investera i huset och ändå fyllt på bufferten under året som nu är större jämfört med ett år sedan.

Om nu räntorna toppat för denna gång så ser det ganska ljust ut inför 2024 på det privatekonomiska planet. Jag har beställt fiber till huset som kommer att installeras till våren, vilket jag tror är en bra investering även om vårat nuvarande mobila bredband funkar hyggligt. Annars har vi inga större investeringar planerade så förhoppningsvis kan det bli en hel del sparande och kanske någon resa.

I min yrkesroll så har jag haft än fler konsumentkontakter jämfört med förra året och landar på över 1 400 stycken. Vidare har jag haft många journalistkontakter under året då det har varit ovanligt många olika pensionsfrågor så som nya avtal för kommuner/regioner såväl som inom ITP. På poddfronten har det varit ganska lugnt men kanske det blir någon där jag snackar aktier i början av nästa år.

2023 så har ränta på sparkontot gjort comeback så jag har utvecklat en ränteberäkningsmetod som förmodligen kommer att se dagens ljus på en populär sajt inom kort. Mina sparkalkylatorer är fortsatt populära så det känns bra om konceptet kan nå än flera.

Mina barn är vuxna sen några år tillbaka och min dotter tog studenten i våras och har nu ett sabbatsår där hon jobbar heltid i matbutik. Hennes sparkvot och disciplin imponerar på mig och hon har fyllt på sparkontot såväl som fondkontona (ISK på SAVR och Nordnet) rejält även om får betala för att bo hemma.

Sonen har nu en termin kvar på sin yrkesutbildning inom Data Enginering och jag är väldigt stolt över hans hängivenhet och insatser så här långt. Båda barnen har hög arbetsmoral precis som deras föräldrar och det tror jag kommer att räcka långt oavsett framtida inriktning.

Ett projekt i huset var att fixa ordning ett arbetsrum och numera jobbar jag ifrån Trosa varannan fredag. Jag rodde även iland ett nördprojekt som jag gått och lurat på i flera år.

Inom sparområdet i övrigt så har året präglats av den högre räntan och jag har skrivit en hel del inlägg om ISK på förekommen anledning. När det gäller Kapitalförsäkring så förbättrade Avanza och Nordnet sina metoder för källskattehantering vilket förstås var välkommet.

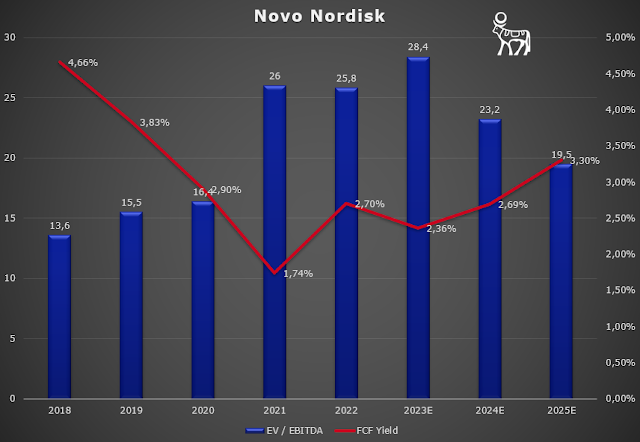

Portföljerna är på plus i skrivande stund men jag ber att få återkomma med resultat i början på nästa år.

Jag tror att 2024 kommer att bli ett bra år, så nu lämnar vi 2023 bakom oss och jag önskar er alla ett

Gott Nytt År!

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Nordnet, Google Finance, Bloomberg, MarketScreener, Avanza, Yahoo Finance, Börsdata, Seeking Alpha, Quartr/S&P Global

Bildkällor: Nordnet, Shareville, z2036, Avanza

Aktier och fonder kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

.JPG)

.JPG)

.png)

.JPG)

.JPG)