Om man som jag har över 60 bolag att hålla efter i portföljerna så innebär rapportperioden en hel del arbete med att analysera rapporter och se över om det föranleder förändringar i allokering.

Då jag i huvudsak investerar i tillväxtbolag så är det framför allt bolagens försäljningstillväxt jag stämmer av och hur utsikterna framåt ser ut för densamme. Jag mäter tillväxten på rullande tolv månader (revenue growth year on year trailing twelve months) mot motsvarande period innan. Vidare så gör jag ett estimat för kommande tolv månader baserat på vad analytiker och bolaget ger för guidning framåt kompletterat med mina egna gissningar.

Jag tänkte dela med mig av mina beräkningar av revenue growth ttm och tankar om de bolag som rapporterat sina Q3:or så här långt i mina portföljer, så håll till godo och...

May the Growth be with you!

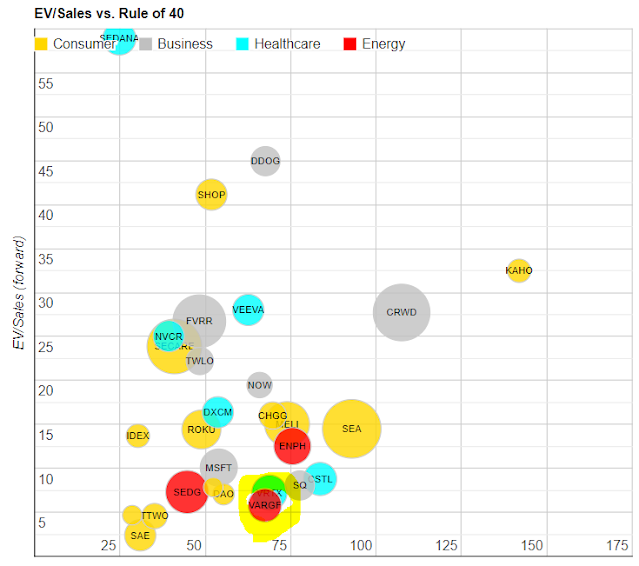

Det bolag som sticker ut mest så här långt är norska Kahoot! vars tillväxt formligen exploderar med nära 250 % tillväxt! Bolaget har nyligen plockat in Softbank som delägare utöver redan namnkunniga som Disney och Microsoft och glädjande är att bolaget börjat göra vinst på EBITDA-nivå åtminstone. Jag kommer sannolikt öka på dippar då jag har relativt liten size och en trigger i närtid är listbyte nästa år.

Andra tillväxtmonster är Samsung SDI, Shopify, Fiverr, Vertex och Twilio som växer mellan 50 - 90 %. Utav dessa gillar jag särskilt Fiverr som jag tror har många år av fin tillväxt framför sig och närmar sig lönsamhet på sista raden med stormsteg. Shopify imponerar med accelererande tillväxt men här är värderingen en aning häftig även för min smak.

Tillväxt mellan 25 - 50 % skulle vara en våt dröm för många bolag och här hittar vi Chegg, Enphase, NovoCure, DexCom, ASML, TSMC, Amazon, ServiceNow och Swedencare. Alla bolag slog sina estimat men marknaden hade än högre förväntningar alternativt så orsakade börsfrossan nedgångar i kurserna.

Här ligger jag närmast att öka i Swedencare då jag tror de kommer att få en stark Q4:a och kanske kommer fler förvärv 2021 som driver tillväxt utöver den organiska?

Amazon imponerar med så pass stor tillväxt med tanke på bolagets market cap på $1,5T!

Chegg stack ut hakan med en tidig guidning på 25-30 % tillväxt för 2021 vilken marknaden inte gillade. Personligen tror jag det finns utrymme för högre tillväxt än så då amerikanska bolag generellt sett brukar guida i underkant.

Ledarna inom halvledare, TSMC från Taiwan och ASML från Holland imponerar med rejäl tillväxt trots pandemin kan jag tycka då de är hårdvarubolag och sannolikt har vissa cykliska inslag.

Nästa nivå tillväxt på 10 - 25 % representeras av Fortinet, Facebook, Microsoft och Alphabet. Här är min favorit Microsoft som kom med en stark rapport men gissningsvis kommer kommande års tillväxt ligga närmare 10 än 15 % tror jag så jag är nöjd med min andel som jag har nu.

Cybersäkerhetsbolaget Fortinet växer på fint och är relativt sett rimligt värderad kan jag tycka.

Facebook och Alphabet har nog visst motstånd i annonsintäkter pga pandemin så här hoppas jag de kan skruva upp farten sen igen.

Activision Blizzard, Apple och indiska Dr Reddy ligger på mellan 5 - 10 % tillväxt vilket inte inbjuder till att öka i casen då jag inte har några stora förhoppningar om tvåsiffrig tillväxt härifrån. Jag har relativt små andel i bolagen men tycker ändå de fyller en viss funktion i min kvalitetsportfölj.

Avslutningsvis har vi ett gäng bolag som tagit stryk av pandemin så att tillväxten har hamnat under 5 % som för Intuitive och HDFC och i vissa fall negativ som i fallen Mastercard och Sony. Sony tror jag ligger bäst till i närtid avseende tillväxt om de lyckas sälja bra med med nya Playstation under Q4:a men jag är nöjd med nuvarande allokering oavsett.

---

Som regel så är snabbväxande bolag skyhögt värderade men kanske ofta av en anledning? Jag börjar ofta med en mindre initial post när jag köper ett dyrt snabbväxande bolag för att sedan skala upp i takt med att bolaget bevisar sin förmåga. Kan man stå ut med volatilitet så blir man sannolikt belönad med stigande kurser på sikt givet att tillväxten består och bolagets utsikter framåt är goda.

Jag är övertygad om att disruptiva "framtidsbolag" med hög tillväxt nu som framåt kan erbjuda god avkastning för den tålmodige så därav min sväng från utdelning mot tillväxt bland annat.

Hur ser du på tillväxtbolag och hur har "dina" Q3:or varit?

May the Growth be with you!

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Nordnet, Google Finance, Bloomberg, 4-traders, Avanza, Yahoo Finance, Börsdata

Bildkällor: z2036, Pixabay

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.