Det redan nu historiska året 2020 lider mot sitt slut och jag tänkte reflektera över det gångna året utifrån mitt perspektiv.

Pandemin har förstås dominerat året och påverkat världen såväl som vardagen på många sätt. Jag tänker inte recensera Sveriges hantering av corona men kan konstatera att sjukvården på våra äldreboende förefaller ha förbättringspotential i vårt land.

Jag har jobbat hemifrån sen i mars med några enstaka löpturer till och från kontoret mellan första och andra virusvågen. Distansarbetet har fungerat mycket väl och vi har kunnat vägleda konsumenter i samma utsträckning som förut utöver att vi har hunnit med att skapa en ny webbplats.

Inom familjen så är det stora att dottern börjat läsa natur på gymnasiet och sonen flyttat hemifrån då han hade turen att få ett förstahandskontrakt för en hyresrätt. Vi har passat på att skola in vår pudel Freya på hunddagis så att hon slipper vara ensam hemma post corona. Min fru som jobbar inom omsorg har fått slita hårt och blev till slut sjuk i covid-19 men fick ett lindrigt förlopp som tur var.

Medialt så har jag både i min yrkesroll såväl som aktienörd medverkat i några radio- och poddavsnitt som du hittar på min Om-sida i bakvänd kronologisk ordning.

En föreläsning fick jag till under året när jag besökte Aktiespararna i Uppsala i oktober och den finns att beskåda på Youtube om så önskas.

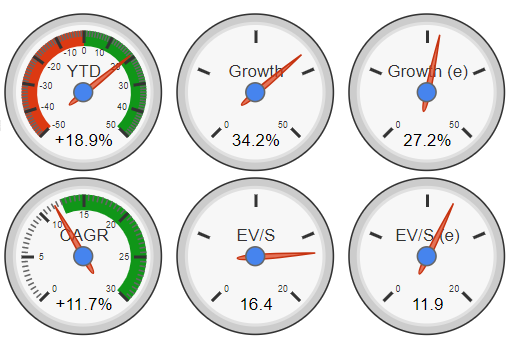

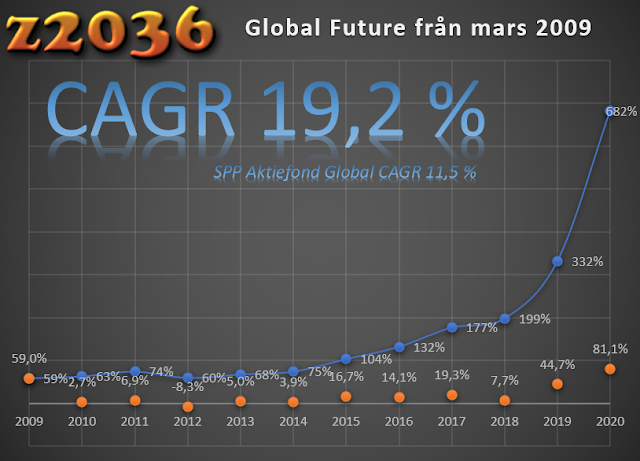

Mitt börsår har varit omtumlande men ser ut att landa relativt väl i skrivande stund, återkommer förstås med separat årsrapport efter årets sista handelsdag.

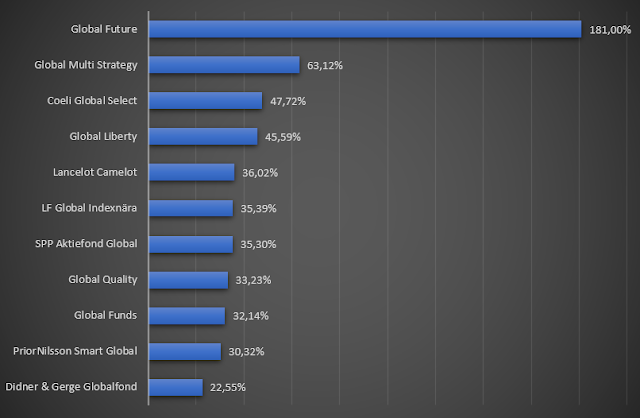

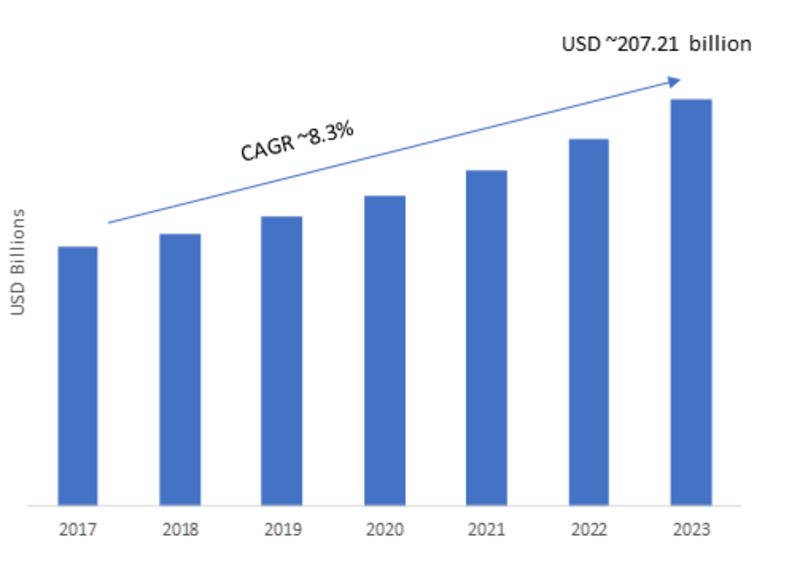

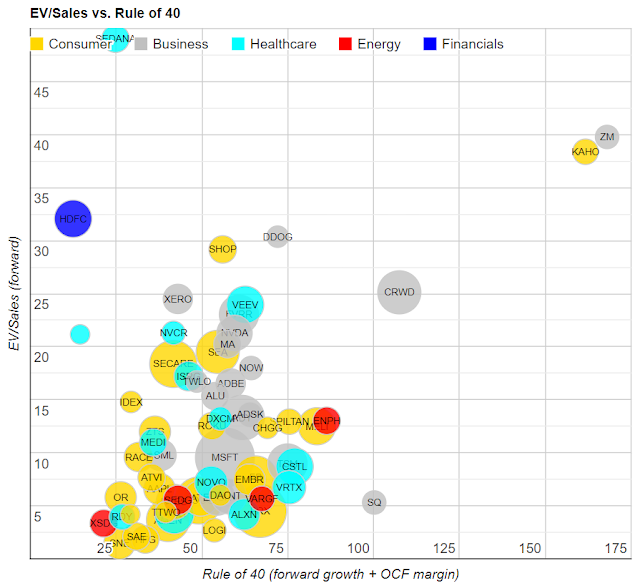

Värt att nämna är nog att jag övergav mina utdelningsstrategier för att helt fokusera på tillväxtinvestering vilket har gynnat mitt resultat i det korta perspektivet i alla fall.

Mina mest lästa blogginlägg för i år handlade just om tillväxtinvestering i någon form och dessa tre toppar genren:

Andra inlägg med många sidvisningar var Börskrasch - hot eller möjlighet? och Buy Quality - Cry Once?.

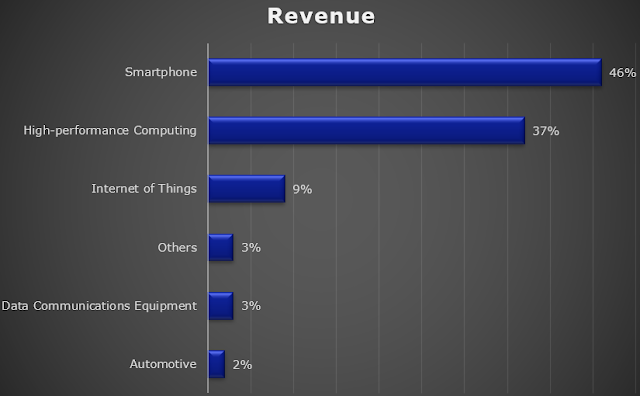

Beroende på bolag så förefaller mina inlägg om olika case vara uppskattade, kanske för att de är "lagom" långa när det gäller innehåll och djup?

Man kan ju hoppas att 2021 blir något mer normalt men det hänger nog på vaccinens effektivitet och att en stor del av befolkningen får den så tidigt som möjligt och sedan tar sina doser. Själv kommer jag nog att vaccinera mig så snart som möjligt och då helst med Modernas variant som förefaller vara effektivast.

Hur jag ser på börsåret 2021 återkommer jag till i min årsrapport.

Så tack för detta år alla läsare, följare, lyssnare och tittare, hoppas som sagt att 2021 blir mindre galet på alla sätt, ha ett riktigt

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Bildkällor: z2036

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.