För ett par månader sen så sattes kanske ett inofficiellt världsrekord i bra kvartalsrapport. Det amerikanska bolaget Zoom Video Communications (ticker: ZM) kom in med en värstingrapport sett till försäljningstillväxt och guidade starkt framåt. Marknaden gillade detta inledningsvis och aktien handlas på höga nivåer trots det faktum att traditionella nyckeltal är utanför en normal värderingskarta. Jag äger inte Zoom men funderar på om bolaget platsar i framtidsportföljen men tvekar dels avseende värdering och sen är det frågan om bolagets moat är tillräckligt stark?

Liknande funderingar kan man ha kring många case som gått starkt i år i det som jag kallar

Tech-tåget - för sent att hoppa på?

I främst Nordamerika finns det ett gäng tech-bolag som gått som tåget i år, delvis gynnade av corona i form av ökad fart i digitaliseringen och delvis för att bolagen är disruptiva med innovativa tjänster som uppenbarligen har en stor efterfrågan trots dystra utsikter för global konjunktur i närtid.

Den som följt mig på bloggen eller twitter har nog inte missat min sväng mot tillväxtinvestering och att jag har samlat på mig några case i "tech-tåget". Det finns inslag av förhoppning och hype kring detta tåg då värderingarna inte kan bokas som "fynd" med traditionella mått mätt. Vissa röster talar om repris av IT-bubblan runt millennieskiftet men en viktig skillnad tror jag är att dessa techbolag har riktiga produkter/tjänster och som förefaller ha stor efterfrågan då försäljningen ökar i snabb takt.

Är det för sent att hoppa på detta tåg?

Att köpa i huvudsak på tillväxttalen är förstås vanskligt och du riskerar att "vara sist på bollen". Till att börja med så titta på bolagets egenskaper, jag själv kikar främst på affärsidé, affärsmodell, TAM (total available market), moat, innovationsförmåga och balansräkning. Är dessa egenskaper godkända och jag kan tänka mig att äga bolaget på längre sikt (ca 5 år åtminstone) så är det läge att göra en "servettkalkyl" om en investering går att räkna hem på 5 års sikt. Förvisso går jag mycket på magkänsla i mina investeringar men en enklare kalkyl kan ändå vara på sin plats så att det finns viss matematisk chans att investeringen går att räkna hem.

Summering

Att investera i snabbväxande tech-bolag är hett för närvarande och försiktighet är nog på sin plats om du funderar på att "hoppa på tåget". Att veta vilka bolag som blir vinnare på sikt är svårt då konkurrensen förr eller senare kan bli tuff och/eller att bolagets teknik blir föråldrad.

Om du tror att bolaget kan vara en vinnare på minst 5 års sikt och din "servettkalkyl" går ihop så kan man testa med en initial post för att lära känna bolaget och branschen än mer tycker jag. Sedan kan man öka positionen vartefter du får större conviction och/eller bolagets business momentum består eller förbättras. Sannolikt kommer marknaden att gilla ett sånt case och kursen kommer att handlas därefter.

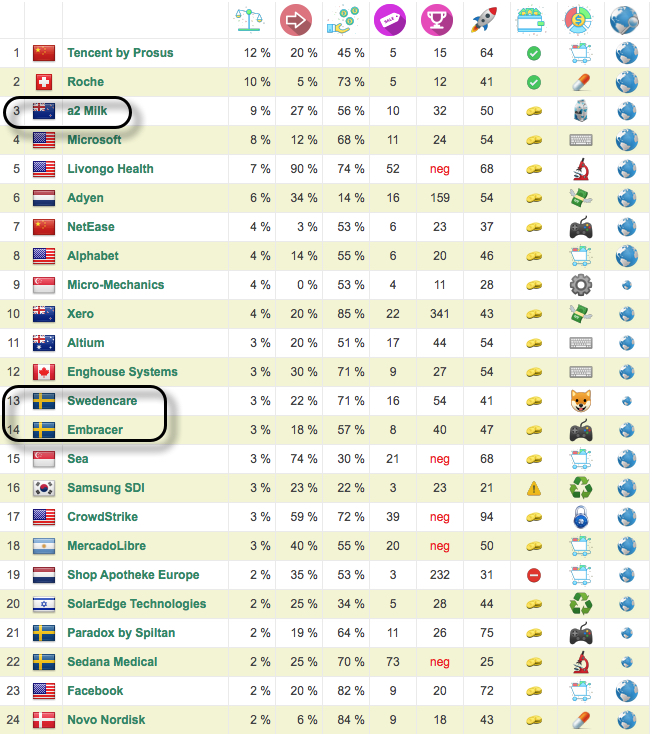

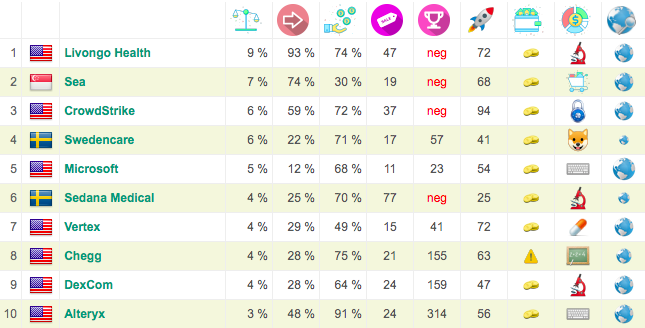

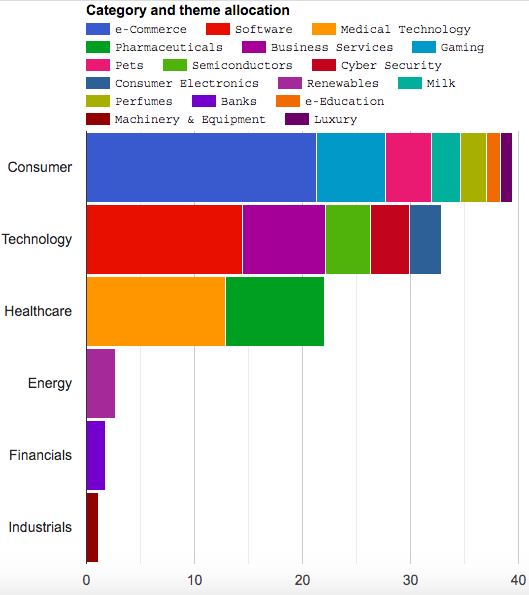

I min portfölj Global Future har jag en samling tillväxtcase som jag tycker är klart intressanta nu såväl som på sikt. Jag bevakar bolagen löpande och utvärderar bolagets business momentum varje kvartalsrapport. Börjar jag tvivla på bolagets egenskaper så har jag inga problem med att byta ut caset mot ett annat med (förhoppningsvis) bättre egenskaper.

Jag tror att tech-tåget kommer att fortsätta över lång tid men en och annan urspårning på vägen får man nog räkna med.

Är du med på tech-tåget?

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Nordnet, Google Finance, Bloomberg, 4-traders, Avanza, Yahoo Finance, Börsdata

Bildkällor: z2036, Pixabay

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

.JPG)