Om du har aktier vars bolags huvudsäte är utomlands så utgår det som regel källskatt på bolagets utdelningar. Skattesatsen varierar men för exempelvis amerikanska bolag så dras 15%. Om du har utdelande utländska bolag i en Kapitalförsäkring, Tjänstepension eller Privat pensionsförsäkring så brukar försäkringsbolaget återföra hela eller delar av källskatten efter vanligtvis 3 år.

"Bäst i klassen" avseende tid för återföring har Nordea varit som återfört delar av källskatten redan efter 6 veckor. "Bäst i klassen" avseende full återbetalning har varit Nordnet som än så länge alltid återfört 100% efter 3 år.

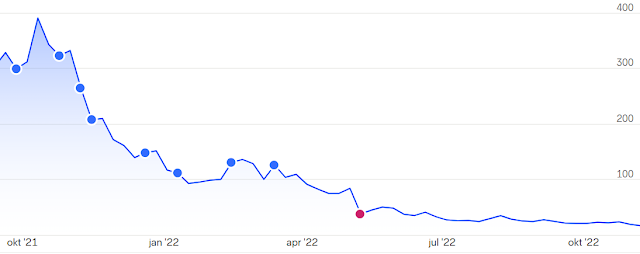

Men igår aviserade Nordnet

en spännande ändring, nämligen återföring inom 8 veckor vilket är i paritet med Nordea. En försämring dock är att inte 100% kommer att återbetalas för vissa länder då en schablonsiffra för respektive land kommer att tillämpas istället som jag förstår det. Nordnet anger att de kommer att anlita en skattespecialist som kommer att jaga in skatten och kostnaden för specialisten dras av från det skattebelopp som denne jagat rätt på.

Som ett preliminärt exempel anges 94% återföring för Norska bolag där 25% källskatt dras på utdelningarna. Det återstår att se vilka schabloner som kommer att tillämpas men redan klart tycks vara att 15% källskatt kommer att ge 100% återbetalning oavsett.

Tax (refund)?

Blir det bättre eller sämre?

Vi tar en norsk utdelning som exempel:

Nuvarande metod

Källskatt k

Genomsnittlig förväntad avkastning 8% (kan diskuteras förstås)

100% återbetalning efter 3 år

k * 1,08^3 = 26% förlorad avkastning på 3 år

Ny metod

Källskatt k

Genomsnittlig avkastning 8%

94% återbetalning efter 2 månader

0,94k * 1,08^2,83 = 17% avkastning på källskatt k efter 3 år

Så om du exempelvis får 1 000 kr i norsk utdelning så dras en källskatt på 250 kr. Efter 3 år får du 250 kr tillbaka enligt den nuvarande metoden. Med den nya metoden så får du tillbaka 235 kr efter 2 månader (94% av 250) och efter 3 år har det förräntats till 292 kr (235 * 1,08^2,83) vilket är en klar förbättring. Ska man dock var extra grinig men helt korrekt så ska schablonskatt dras ifrån vilket med dagens ränta blir ca 1% årlig skatt. Så justerat för detta blir det 285 kr (235 * 1,07^2,83) vilket fortfarande är en förbättring. Räknar man baklänges (250 / 1,07^2,83) så blir breakeven 206 kr i återbetalning vilket motsvarar 83% av källskatten. Återstår att se hur tabellen för schablonbelopp blir men gissningsvis är Schweiz sämst i klassen med 35% källskatt vilket blir spännande och se vad det landar på.

Den nya metoden med snabbare men lägre återföring tycks i de flesta fall vara fördelaktig givet att du avkastar hyfsat över tid. Oavsett metod så återstår problematiken med Nordnets hantering av courtageklasser där du har svårt att kombinera stora och och små köp av aktier till vettiga villkor. Det mest konsumentvänliga vore att "Best execution" tillämpades vid varje köp och courtaget avgjordes av affärens storlek vid varje givet tillfälle så som

Nordea och Degiro har det sen många år tillbaka.

Vad tror du om Nordnets nya metod för återföring av källskatt?

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Nordnet, Google Finance, Bloomberg, 4-traders, Avanza, Yahoo Finance, Börsdata

Bildkällor: Nordnet, Shareville, z2036, Avanza

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.