Den sannolikt största (och första?) inom genren i Sverige, Miljonär innan 30 (Mi30), har nyligen släppt sin andra bok:

Den enkla vägen till ekonomisk frihet (Sterner)

Om Mi30:s första bok i huvudsak handlade om hans resa mot frihet så handlar denna mer om livet som ekonomisk fri.

Som läsare får man ta del av tankar kring vad ekonomisk frihet innebär, om att äga sin tid och slutligen vad en rad kända sparprofiler och forskare säger om dessa ämnen.

Jag gillar verkligen intervjuerna som nyanserar författarens egna tankar och att också forskare har fått komma till tals kring exempelvis lycka och spelvinster.

Kanske lever inte boken upp till sin titel "den enkla vägen" då det krävs disciplin och tålamod för att nå ekonomisk frihet men jag gissar att förläggaren bestämt rubrik i enlighet med övriga ekonomi-böcker inom förlaget.

Det som hade gett boken mer djup tycker jag hade varit ett avsnitt kring hur politiker ser på detta relativt nya fenomen om "tidig pension". Några intervjuer med politiker från olika läger hade varit mycket intressant att ta del av.

En plikt för alla arbetsföra att jobba heltid till pension?

När jag gick förbi denna valaffisch för någon vecka sedan så slog det mig att de flesta politiska falangerna i Sverige håller fram arbetslinjen som norm och att vårt skattesystem är uppbyggt kring detta i mångt och mycket. Ekonomiska möjligheten att trappa ner arbete till ålders höst motarbetas via exempelvis slopad avdragsrätt (alliansen) och höjd skatt på ISK (rödgröna).

Som liberal så tycker jag att individuell frihet står högt på dagordningen och att människor ska få styra över sina liv i väldigt stor utsträckning. Skulle fenomenet med "tidig pension" bli vida utbrett behöver möjligen skattesystemet justeras något men jag tror inte så blir fallet i närtid.

Själv finner jag hopp i slutet av boken som handlar om just halvtidsfri som sannolikt passar mig bättre än tidig pensionär då jag än så länge alltid har- och fortfarande trivs med att (löne)arbeta. Räkneexemplet kring detta i boken tror jag många skulle tilltalas av och det kanske är detta som är "den enkla vägen" då man med en icke-extrem sparkvot kan möjliggöra att bli "deltidsfri" efter några års sparande.

Jag känner mig inspirerad att införa bättre stöd kring "uttagsfasen" av ett sparande i min Sparkalkylator och de uttagsmodeller som Mi30 tar upp i boken ska jag definitivt försöka implementera.

Om du är nyfiken, intresserad eller kanske redan inne på resan mot ekonomisk frihet så tror jag denna bok är väl värd att läsa och kommer att inspirera dig!

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

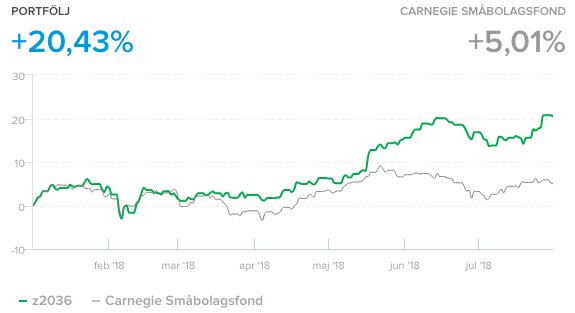

Bildkällor: z2036

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.