Tiden går som bekant fort och vi har nu haft ettårsjubileum för vår flytt till

Årsta och Trosa!

Huset i Trosa vetter mot söder och har ett rejält ljusinsläpp via stora fönster.

Detta år har varit fantastiskt på många sätt och vi måste fortfarande ibland nypa oss i armen för att inse att detta ställe i Trosa faktiskt är vårat.

Freyas favoritplats i Årstalägenheten

Gällande lägenheten i Årsta så är det lite blandade känslor. Geografiska läget med närheten till Årstaberg samt till stora grönområden är snudd på AAA tycker jag men det ska erkännas att vi saknar sjöutsikten och det vattennära läget som vi hade i Årstadal innan. Lägenheten i Årsta är mycket fin och funktionell men den har svårt att mäta sig med det öppna och fria i huset. Vi bodde tidigare i hus men flyttade då till lägenheten i Årstadal för att frigöra tid bland annat. Nu när

våra barn är vuxna har vi tid över och då känns hus helrätt avseende sysselsättning och boendemiljö.

Sammanfattningsvis så är vi ändå mycket nöjda med "bytet" totalt sett men oavsett det så kan vi hoppa direkt in på det ekonomiska då detta ändå är en ekonomiblogg!

Ekonomi

Enligt mäklarens automatiska månadsvärderingar så har huset ökat i värde med 10% sen vi köpte men jag är tveksam till den värderingen och gissar på oförändrat till -10% med tanke på ränteutvecklingen och den svala marknaden. Detta spelar ingen roll för oss då vi avser äga huset tills vidare och på sikt sannolikt flytta dit permanent.

Lägenheten skulle jag gissa har sjunkit något i värde men det är svårt att säga då det sällan säljs större 3:or och 4:or i Årsta. Efterfrågan kan nog vara relativt stor hos de familjer som har barn nummer 2 på g och vill bo kvar i området.

Huset är belånat till drygt 40 % räknat på köpeskillingen och jag valde nyligen att binda räntan till 1 år då jag såg framför mig att den rörliga sannolikt skulle stiga en del under perioden givet ränteläget. Lägenheten har 50 % belåning sett till köpeskillingen och även här har vi bundit räntan på 1 år.

Något jag ångrar är att jag inte valde ett bundet elpris från början för huset men det är förstås lätt att konstatera med facit i hand. I och med att elpriser är extremt volatila är det nog klokast att binda egentligen men jag ska gräva mer i detta innan vi slår till.

Elförbrukning huset första året.

Första året landande på 10 750 kWh i huset inklusive allt vilket jag tycker är ganska ok givet några stränga vintermånader utöver att vi har både uppvärmd pool (juni-september) och spabad (året om).

Husse behöver klyva mer ved inför nästa säsong.

Under vintersäsongen har vi haft mellan 10-14 grader inomhus de dagar vi inte varit där och eldat en hel del i kaminen när vi väl varit på plats. Jag trimmade frostskyddet i källaren med ytterligare en termostat så därav att januari och februari fick väsentlig lägre förbrukning jämfört med toppmånaden december.

Nice att sova nära taket :)

Jag har ett bra system för att fjärrstyra vår värmepump som i princip klarar av att värma hela huset (56 kvm boyta men stor volym då det är upp till nock) ner till -10 grader. Vi har radiatorer med direktverkande el som kan stötta sen vid behov men dessa har knappt behövts än så länge.

Det är väldigt smidigt att höja värmen på distans några timmar innan ankomst och få larm vid strömavbrott såväl om temperaturen skulle sjunka under satt gränsvärde. Vidare har jag bra övervakning via en larmtjänst där jag kan se altanen och delar av huset via separata kameror. Även om området förefaller vara lugnt och vi har en bra grannsamverkan så är det skönt med övervakning och larm utifall att.

Vi har under det första året i princip varit i huset ca 1/3-del jämfört med vår lägenhet i Årsta och energiförbrukningen skulle förstås öka om vi spenderade mer tid i Trosa. När det väl blir så kommer vi troligtvis installera solceller då vi har fria och bra takytor i väst- och östläge. Vidare skulle en elbil sitta fint då avståndet mellan Årsta och Trosa är 7 mil.

Vår hybrid drar förvisso bara ca 0,4 liter/mil men det blir en hyfsad slant ändå i slutändan med dagens bensinpriser.

Ränte- och elkostnader är de klart största utgiftsposterna för huset, i övrigt så är det ganska modesta utgifter för fastighetsavgift, vatten och avlopp (kommunalt), samfällighet, renhållning och försäkring. Vidare har vi ett larm för 189 kr i månaden och mobilt bredband (4G fri surf) för 69 kr via Telenor familj. En uppenbar fördel med streamingtjänster i sammanhanget är att de går att nyttja utan extra kostnad i huset och det mobila bredbandet har funkat utmärkt än så länge till att streama till en liten 32" smart-TV.

Om man leker med tanken att vi skulle sälja lägenheten i Årsta och flytta till huset permanent och investera i en stor solcellsanläggning, så skulle det ge en total månadskostnad på några få tusenlappar enbart. En klart tilltalande tankeövning även om jag tror att vi kommer att vilja ha kvar en lägenhet närmare Stockholm så länge vi jobbar där.

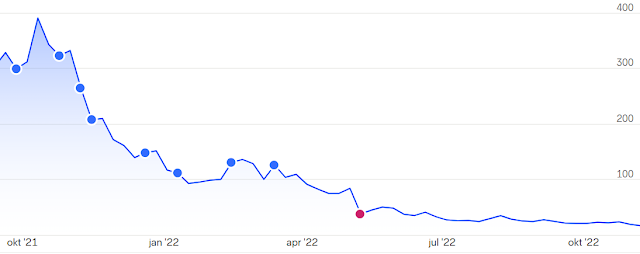

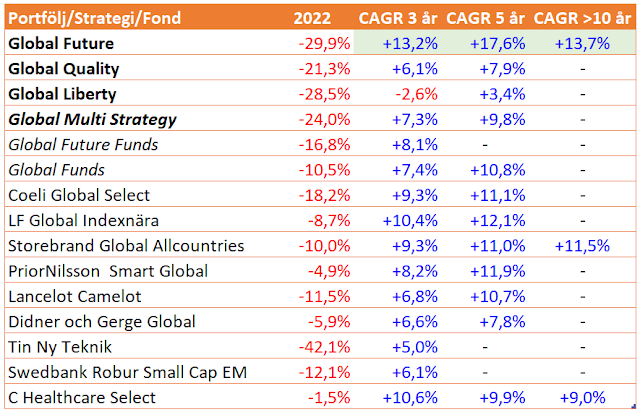

Att ha dubbla boenden är förstås kostsamt och allt annat än #sparadkrona. Höga ränte- och energikostnader medför att det långsiktiga sparandet blir nedprioriterat till förmån för sparande till kommande husåtgärder som jag tidigare nämnt. Köpet av huset var dock vårt primära sparmål och med facit i hand så tycks tidpunkten för aktieförsäljningarna varit lyckosam i det kortare perspektivet. Förvisso har nog huset sjunkit i värde som sagt så det jämnar nog ut sig oavsett.

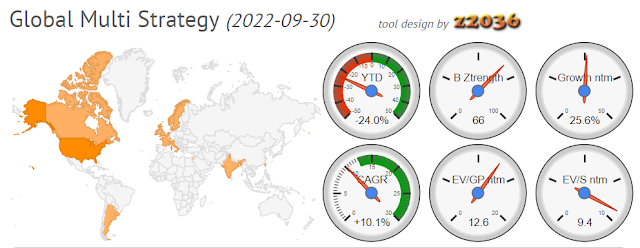

Vårt privata sparande är mestadels allokerad på räntekonto men vi har i alla fall fortfarande en liten slant över på börsen också i form av

Global Liberty.

Trosa

Trosa stad med några närliggande områden.

Trosa är en ganska liten kommun i Södermanland och är beläget ca 7 mil söder om Stockholm. Nästan 15 000 invånare är skrivna i kommunen och sedan tillkommer ca 20% hushåll med fritidsboende. Kommunen har legat på topp 10 i Sverige avseende bra företagsklimat de senaste decennierna och befolkningstillväxten är god,

faktiskt högst andel i hela Sverige. Det finns här en framtidsoptimism jag tycker är tilltalande och jag uppfattar att kommunen tänker långsiktigt klokt när det gäller tillväxt i stort.

Jag har fått önskemål från läsare om att få veta vad vi tycker Trosa om som bostadsort och jag tänkte redogöra för mina intryck under detta år och tidigare erfarenheter.

Första gången jag besökte Trosa var nog för ca 40 år sedan när mina föräldrar skaffade segelbåt och den idylliska kuststaden var ett givet stopp i södra skärgården varje semester. Om vi sedan spolar fram tills för nästan 25 år sen när jag och blivande fru mönstrade på segelbåten från Trosa så tror jag ett kärleksfrö såddes hos oss bägge för orten.

Under tiden som följde sen skaffade svärföräldrarna landställe strax utanför sörmländska Flen och så småningom föddes drömmen om ett eget fritidshus någon gång i framtiden. Flen har sina fördelar när det gäller prisnivån på fritidshus men det kan nog förklaras i avsaknad av charm tycker jag. Är man intresserad av den delen av sörmland så tycker jag Malmköping är trevligare. Med åren så skulle vi återvända till Trosa lite då och då, först via segling och senare via egna dagsutflykter med bilen. Skillnaden mot andra sörmländska orter växte sakta fram och jag tycker att dessa egenskaper sticker ut:

- Läget

- vid kusten i södra skärgården

- endast 7 mil från Sthlm via E4:an

- direktbuss från Liljeholmen

- tågstation i Vagnhärad

- Charmen

- vackra ån som flyter genom staden

- välbevarade gamla trähus

- hamnen med båtar av alla dess sorter

- Matställen

- 10+ prisvärda och charmiga restauranger

- Två små svin

- Fina fisken

- Visthuset

- Trosa matstudio

- Crêperie Marie

- Tre små rum

- Kölsvinet

- Bomans

- Stadshotellet

- m.fl.

- Naturen

- härlig skog inpå knuten

- öppet landskap med vackra ängar

- skärgården

- Lugnt men med en liten puls

- överlag väldigt lugnt jmf Sthlm

- ändå en liten puls, delvis från turismen

Dessa egenskaper medförde att vi insåg att det var i Trosa vi ville ha ett fritidshus så småningom och så blev det så för drygt ett år sen som sagt.

Husse, hur många gånger ska vi vandra upp och ner längs denna å?

Vi har fortfarande mycket kvar att utforska i området, bland annat en del gårdar som säljer närproducerad mat. När det gäller shopping-utbudet i stort så är det förvånansvärt bra för en så pass liten ort, mycket tack vare turismen tror jag. Det finns en stor ICA-butik (bättre priser jmf med Sthlm iaf) som har mycket bra utbud av all tänkbar mat. Vidare finns det delikatessbutiker som säljer ost och fisk m.m. Oavsett shopping (inte min starkaste gren) så är det förstås lika enkelt att e-handla från Trosa som från Årsta.

Sammanfattningsvis så erbjuder Trosa med omnejd en lugn och vacker miljö men med ett överraskande stort utbud av det mesta man kan tänka sig. Prisnivåerna på hus varierar och vill du ha sjötomt så kan det kosta närmare 10M men nöjer du dig med annat läge så räcker hälften ganska långt. Med tanke på kommunens tillväxt och andra attraktiva parametrar så tycker jag man får mycket för pengarna och jag tror den långsiktiga värdeutvecklingen på fastigheter kan vara god.

Årsta

För oss som trivs bäst på Stockholms södra sida så är Årstas läge strax söder om södermalm närmast perfekt tycker jag. Vattnet i Årstaviken och det fina naturreservatet Årstaskogen är utöver de bra kommunikationerna egenskaper som sticker ut tycker jag.

Området består mestadels av mindre lägenheter byggda på 50-talet så jag gissar att andelen ensam-hushåll är relativt stor. Jag kan dock ana att barnfamiljer trivs i området och tränger ihop sig så gått det går för att kunna bo kvar.

Utöver pendeltåg, tvärbana och bussar så planeras nu en egen tunnelbanestation i området men den lär knappast se dagens ljus inom 10 år tänker jag. Att resa till T-centralen tar ca 5 minuter från Årstaberg och vill man ta bilen söderut så är det nära till E4:an på rätt sida om biltullarna dessutom. Närheten till motorvägen medför dock ett visst bakgrundsbuller som de flesta sannolikt vänjer sig vid men skillnaden mot Trosas tysthet blir påtaglig för oss. Dottern som planerar att studera vidare i Uppsala kan utgå från Årstaberg inledningsvis i jakten på studentboende då hon enkelt kan pendla därifrån.

En personlig favorit: Panerad spätta på Två Små Svin

Bra matställen finns det vid Årsta centrum så som Två små svin (min favoritkrog alla kategorier och den finns även i Trosa), Creperie Rustique och Palmyra Kebab. Utöver det så finns ett antal "hak" men dessa har jag inte testat ännu (känner ingen brådska).

Jag tror Årsta har framtiden för sig. Det byggs en del i Årstaberg och snart även vid Årstafältet vilket lär vara gynnsamt för området i stort tror jag. Läget är riktigt bra och när elbilarna dominerar helt så kanske bullret från bilvägarna minskar något. Priserna på lägenheterna ligger på ca 60 000 per kvm i skrivande stund och jag tror risk/reward på sikt är goda i sammanhanget.

Summering

Vi är som sagt mycket nöjda över tillvaron för närvarande och lägenhet i Årsta och hus i Trosa känns som är riktigt bra kombination i vår fas i livet på alla sätt. Enda negativa är höga boendekostnader totalt sett då räntan och energipriserna stuckit iväg, så det blir inte lika mycket sparande som innan. Förvisso har jag inga planer på någon tidig pension, tvärtom som det känns nu.

Svensk sommar när den är som bäst :)

I skrivande stund så har vi semester och då spenderar vi förstås merparten av den med nära o kära i Trosa. När jag läser om kaoset på Arlanda så känns det helt ok att hålla sig på hemmaplan. Vi gillar dock att resa men gissar att det blir mer av weekendresor till städer före solsemestrar framgent.

Bloggen tar semester någon månad sannolikt så ni läsare får ha en fortsatt härlig sommar så länge! :)

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Nordnet, Google Finance, Bloomberg, 4-traders, Avanza, Yahoo Finance, Börsdata

Bildkällor: Nordnet, Shareville, z2036, Avanza

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.