Utöver min fäbless för starka balansräkningar så har mina känslor för det fria kassaflödet (Free Cash Flow FCF) blivit allt starkare med tiden.

Bolag med både stark balansräkning och bra kassaflöde har väldigt bra förutsättningar att skapa värde via investeringar, förvärv, återköp och/eller utdelning.

Som av en händelse så har mina fem största innehav starka balansräkningar och fina kassaflöden. Så långt allt bra men hur värderas då dessa bolag sett till kassaflöde?

Om vi tar nyckeltalet EV/FCF och inverterar det så får vi Free Cash Flow Yield (vissa använder dock Market Cap istället för EV).

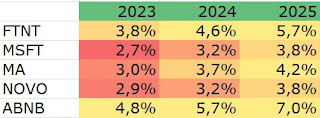

Hur "dyra" är då mina topp 5?

Det förefaller som Microsoft och Novo Nordisk är dyrast. Sedan kommer MasterCard och "billigast" är Fortinet och Airbnb.

Även gemensamt för alla dessa bolag är att de växer på fint och har goda framtidsutsikter enligt mig.

Airbnb och Fortinet känns fortsatt prisvärda sett till FCF Yield och dessa ligger bäst till av kvintetten ovan att öka i.

Jag roade mig idag med att be ChatGPT skriva om Tom Pettys gamla klassiker med ny text och jag tycker första utkastet inte blev så tokigt.

"Her free cash flow tells if she's on track - That's why investors keep comin' back"

Hur ser du på kassaflöde och dess nyckeltal?

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Nordnet, Google Finance, Bloomberg, MarketScreener, Avanza, Yahoo Finance, Börsdata, Seeking Alpha, Quartr/S&P Global

Bildkällor: Nordnet, Shareville, z2036, Avanza

Aktier och fonder kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

.png)

.png)

Fria kassaflödet är väldigt viktigt. En bra sak är att man lättare och lättare kan se vad det är, för de flesta bolag, samt få vissa prognoser (även om fritt kassaflöde kan räknas fram på olika sätt). Brukar roa mig med att kika på marketscreeners prognoser för att få en bild av värderingen, tillsammans med klassiska P/E och EV/EBITDA.

SvaraRaderaJag håller med, mer fokus på kassaflöde är välkommet, kanske är det den mest centrala delen i en investering! En bonus när (rimligt) värde finns är att man lätt kan se om en utdelning är hållbar. Exempel på ett billigt bolag är Delfi som har 13-20% free cash flow yield, medan t.ex. Century Pacific är mer är kring normala 4-5%.

Det luriga är att FCF kan beräknas på olika sätt som jag förstår det så jag ska gräva med i detta för att hitta en metod som jag tycker är vettig. Dock så kanske det är mest rationellt att använda den metod som anses vara konsensus?

RaderaTvåsiffrig FCF Yield låter väldigt attraktivt, speciellt för en ocyklisk verksamhet som Delfis.

Tack för inspel Gustav!