En något sen #uppesittarkväll denna månad men den som väntar på något gott...

Hastigt och lustigt så har jag avslutat mitt månadssparande till Global Dividend 1.2xL för att istället spara regelbundet till Global DEBE 1.2xL.

Då jag är i full färd med att flytta en stor del av kapitalet så är det svårt att härleda vad som är det exakta månadssparandet bland alla köp men då jag kommer att plocka in en del nya bolag så har jag valt ett utav dessa att redovisa i

#uppesittarkväll november

Jag avser premiärhandla i Singapore via Degiro och bolaget är

Micro-Mechanics

Enligt mina beräkningar får jag betala totalt 0,58 % i courtage och fx-avgift vilket är helt ok tycker jag.

Att ha tillgång till en större mängd börser i sitt månadssparande är inte fel för en global aktieinvesterare som jag :-)

Vad köper du denna månad?

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Nordnet, Google Finance, Bloomberg, 4-traders, Avanza, Yahoo Finance, Börsdata

Bildkällor: Pixabay, Photo by Joshua Ang on Unsplash

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

Hastigt och lustigt så har jag avslutat mitt månadssparande till Global Dividend 1.2xL för att istället spara regelbundet till Global DEBE 1.2xL.

Då jag är i full färd med att flytta en stor del av kapitalet så är det svårt att härleda vad som är det exakta månadssparandet bland alla köp men då jag kommer att plocka in en del nya bolag så har jag valt ett utav dessa att redovisa i

#uppesittarkväll november

Jag avser premiärhandla i Singapore via Degiro och bolaget är

Micro-Mechanics

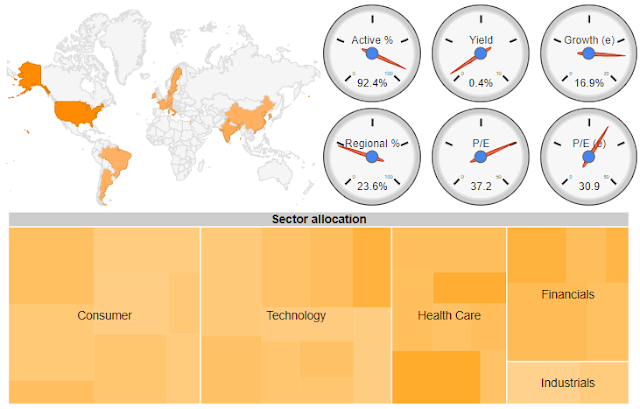

"Micro-Mechanics (Holdings) Ltd. designs, manufactures and markets high precision tools, parts and assemblies for the semiconductor, medical, aerospace and other technology industries. The Company also manufactures precision parts and assemblies on a contract basis for tier-one equipment, aerospace, medical and other industries." - 4-tradersGustavs Aktieblogg och Framtidsinvesteringen har bolaget i sin portfölj sen tidigare så att i någon mening tar jag rygg på dem. Men oavsett så har bolaget fina nyckeltal, eller vad sägs om direktavkastning på 5,5 % (ingen källskatt!) och förväntad tillväxt på ca 10 %. Detta till P/E (ttm) på 21 vilket får anses rimligt ändå tycker jag. Vidare är bolaget av storleken globalt micro cap och en nettokassa är ju ingen nackdel heller.

Enligt mina beräkningar får jag betala totalt 0,58 % i courtage och fx-avgift vilket är helt ok tycker jag.

Att ha tillgång till en större mängd börser i sitt månadssparande är inte fel för en global aktieinvesterare som jag :-)

Vad köper du denna månad?

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Nordnet, Google Finance, Bloomberg, 4-traders, Avanza, Yahoo Finance, Börsdata

Bildkällor: Pixabay, Photo by Joshua Ang on Unsplash

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

.png)