Året börjar närma sig sitt slut och jag funderar på om årets fina värdeutveckling kommer att hålla i sig året ut. Hur som så noterades ett nytt All Time High för min del så sent som i onsdags vilket alltid är trevligt.

Månadsrapport oktober 2019

På det stora hela är jag mycket nöjd med årets värdeutveckling och speciellt Global Future går som tåget och närmar sig +40 %-strecket.

Att lyssna på poddar där fondförvaltare gästar gillar jag skarpt och det gick inte att motstå detta tvåtimmars-avsnitt med Andreas Brock & Henrik Milton, förvaltare bakom fonden Coeli Global Select. Den strategi kring "kvalitetsbolag" som fonden har tilltalar mig mycket såväl som inspirerar, främst mina pensionsportföljer Global Future och Global Dividend Growth har inslag av detta.

Fonden ligger före världsindex sen starten men hur ligger den till jämfört med Global Future?

Att ha slagit fondproffs under en femårsperiod (fonden startades november 2014) känns inte fel även om jag säkert haft en del flyt till och från. Min portfölj har legat runt 30-35 innehav de senaste åren och fonden har som strategi att ha 25-35 bolag så även i detta avseende finns det likheter.

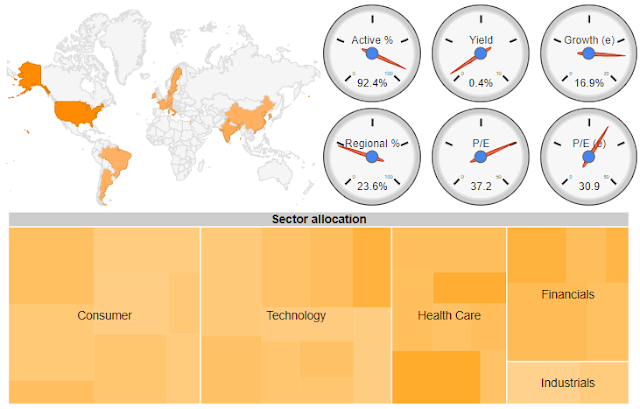

Det som sticker ut i Global Future jämfört med fonden är nog portföljens vikt kring teknologibolag och rejäl undervikt av industri bland annat. Sen tror jag att fonden har en del fastighetsinnehav men dessa avstår jag helt i denna portfölj.

Jag tycker det är befriande kaxigt att fonden har ett absolut avkastningsmål på den magiska siffran 15 % årlig avkastning. Givet att man uppnår detta så dubblas värdet varje 5-årsperiod och ränta-på-ränta blir mycket kraftfull. Portföljen Global Future har lyckats med goda 151 % de senaste 5 åren vilket motsvarar en årlig avkastning på drygt 20 %. Den avkastningen är inget jag räknar med framöver men jag kommer att försöka navigera efter 15 % aggregerad årlig vinsttillväxt och hoppas att portföljen över tid får motsvarande värdeutveckling.

Hur har det gått för dig i oktober och vad har du får avkastningsmål?

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Nordnet, Google Finance, Bloomberg, 4-traders, Avanza, Yahoo Finance, Börsdata

Bildkällor: Nordnet, Shareville, z2036, Avanza, BIld av Valiphotos från Pixabay

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

.png)

.png)

Hej!

SvaraRaderaSnyggt, bra jobbat!

Tror i ditt fall att det handlar mer om skicklighet än flyt!

Pappa betalar? Bloggen om privatekonomi

Det lär vara en kombo men med 32 innehav så är det knappast enstaka lyckoskott det beror på i alla fall.

RaderaTack för feedback och kommentar!

Grattis till fina uppgångar. Finns en hel del bolag som man blir sugen på att äga. Ha en bra helg.

SvaraRaderaFördelen med fina kvalitetsbolag är de passar extra fint in i en portföljvy :-)

RaderaTack för kommentar!

Det har gått sisådär, då vi har en hel del bank som har gått dåligt, och inte så värst mycket industri/verkstad som tog ett rejält glädjeskutt. Men för året ligger vi +20% vilket är okej för en utdelningsportfölj tycker jag.

SvaraRadera20 % är verkligen inte dåligt, tack för kommentar!

RaderaJo tack det har vart ett hyggligt år. Men jag följer inte upp resultaten på annat än tradingboken på så kort sikt egentligen. Det kan annars blir helt fel fokus.

SvaraRaderaMvh investera-pengar.blogspot.se/

Jag tycker månadsvis uppföljning funkar givet att man inte agerar för lättvindigt.

RaderaTack för kommentar!

Hej Stefan.

SvaraRaderaGår riktigt bra för dig. Kul. Själv 31.33% i år gårdagenskurs 31/10. Då allt sköter sig själv automatisk med någon enstaka inloggning i Avanza Isk och koll på Avanza Global är det strålande. Min avkastnings mål är det att vara varken sämmre eller bättre än index! Om jag ändrar något i framtiden är det bara Sveriges index fond och Emmerging markets index smälta in med Global index i portföljen. Lycka till.

Mvh. Jacke77

Kul att det går bra för globalt index! Microsoft, Apple, FB m.fl. ångar på och drar index med sig då de väger en del trots allt.

RaderaTack för kommentar!

ikt

RaderaDetaljer

Nyheter

Om fonden

Avanza Global beter sig som en global indexfond och dess underliggande placeringar speglar över 1500 värdepapper och marknader som USA, Kanada, Europa och Asien. Fondens är en s.k. matarfond, vilket innebär att den investerar minst 85 % i en annan fond, och målsättningen är att ge andelsägarna en avkastning som överensstämmer med mottagarfondföretagets utveckling.

Fondförvaltare:

Avanza

Peter Stengård (2018-08-27)

Risknivå

Medel - 5 av 7

Rekommenderad sparhorisont: -

Tänk på att det alltid innebär en risk att spara i fonder. Din investering kan såväl minska som öka i värde och det är inte säkert att du får tillbaka hela det insatta beloppet. En fonds historiska avkastning är inte heller någon garanti för framtida avkastning.

Fondens exponering

Teknik

18,08%

Finans

17,00%

Sjukvård

12,71%

Konsument, cyklisk

11,72%

Industri

11,10%

Konsument, stabil

9,34%

Energi

5,14%

Råvaror

4,29%

Kommunikation

3,63%

Fastigheter

3,56%

Jag är helt nöjd med den riskspridning i global index branchmässigt. Ca 1600st aktier. Att misslyckas här att få skaplig tillväxt på pengarna långsiktigt måste världen gå under. Det är inte så troligt. Även om det händer att världen kollapsar har jag ingen nytta av spar pengarna ändå. Lycka till Stefan

Mvh. Jacke77

Man får en rejäl riskspridning i fonden men personligen tror jag att Teknik och Emerging Markets kan gå bättre än exempelvis Industri och EU-länder. Värt att notera är att SEK väger ca 1 % i fonden så det är en rejäl valutaexponering i en globalfond, speciellt mot USD. Detta tror jag iof är rationellt då jag tror att SEK har svårt att prestera i närtid.

RaderaTack för all info!

Kort fråga- Inköp av ING till kf via amerikansk alt holländsk variant. Egalt ?

SvaraRaderaKan du köpa den europeiska så är det nog bättre då du slipper ev. ADR-avgift.

RaderaOK, tack för ditt snabba svar. Har en kf (div snitt 5%) med ca 90 innehav i dagsläget. USA, Canada, Norge, Finland. Ännu inga övriga europeiska innehav dock. Läser din och andra bloggar i Sverige och globalt i avsikt att hitta potentiella långsiktiga kandidater. Dina verktyg förefaller intressanta, dock använder jag mig hittills av papper/penna för exvis sektorallokering/sammanställning- Lite oldie sådär...:)

RaderaAlla sätt som funkar är bra :-)

RaderaLycka till med investeringarna!