Kvalitet? Begreppet kvalitet är enligt mig ingen absolut egenskap utan det beror på sammanhanget (som så mycket annat). I sammanhanget aktiebolag så är kvalitet för mig tillväxtförmåga, framtidsutsikter och balansräkning. Vidare så är (potentiell) lönsamhet viktigt och innovationsförmåga.

Är utdelning bevis på kvalitet? I vissa fall absolut men inte alltid har jag fått erfara i dessa corona-tider. Ett bolags kvalitet handlar nog mer om hur man kan återinvestera kassaflöde på bästa sätt och växa försäljningen och konkurrensförmåga än mer.

Min största pensionsportfölj är jag inte bekväm med (ännu) att ta samma risk som min offensiva tillväxtportfölj Global Future. Men jag vill se tillväxt och att bolaget har "kvalitet". Presenterar stolt:

z2036 Global Quality

"Global kvalitetsportfölj inriktad mot tillväxt" skulle man nog kunna använda som "hisspitch".

Det som skiljer Global Quality mot Global Future är att bolagen är lönsamma på sista raden. Gemensamt är goda balansräkningar i huvudsak samt hyfsat goda utsikter för strukturell tillväxt framåt.

Enligt estimat (förhoppningsvis Corona-justerade) så ska försäljningen totalt sett i portföljen öka med över 10 % kommande år. Värderingarna sett till EV/S är klart mer modesta jämfört med bolagen i Global Future.

"Endast" 34 bolag finns nu kvar i portföljen och stommen utgörs av "the usual suspects" i form av FANGMAN (exklusive Netflix vars balansräkning jag inte gillar). Vidare plockade jag in Prosus, Adyen, Adobe och Intuitive Surgical i veckan vilka jag anser vara kvalitetsbolag.

Huvudsakliga inriktningen är teknik och hälsa med minimalt inslag av bank och verkstad.

Andelen Nordamerika är i majoritet och nästan i linje med globalt index. Det som sticker ut regionalt är övervikt Asien och undervikt Japan.

Portföljen består mestadels av Mega cap och Large cap sett till bolagsstorlek men jag väljer bolag efter kvalitet som sagt och den är hög även för de amerikanska bjässarna bland andra tycker jag.

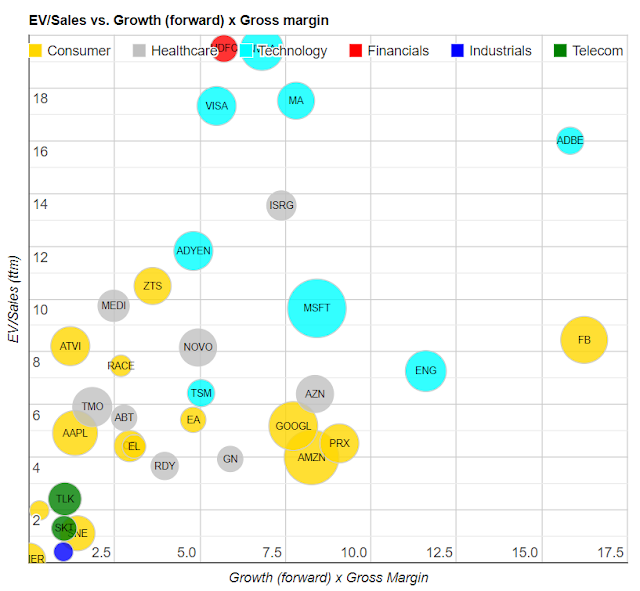

Min senaste variant av bubbel-diagram visar på EV/S jämfört med estimerad bruttovinst. Optimalt är längst ner till höger i diagrammet och sämst vore uppe till vänster. Utifrån detta förefaller Facebook vara attraktivt värderad och jag ökade rejält i veckan efter nyheten om samarbetet med Shopify (som jag äger i Global Future).

Betaljättarna Visa och MasterCard förefaller vara relativt dyra men gissningsvis kommer de att röra sig åt höger post corona sannolikt. Det finns ett gäng bolag nere till vänster som förvisso är billiga men kanske av en anledning?

Summering

Jag tycker att det är befriande att ha tagit bort utdelningskravet från checklistan även om det i vissa fall fortfarande kan vara meriterande (speciellt för kinesiska bolag). Kanske är det lite fantasilöst med övervikt FANGMA men enligt mig besitter bolagen mycket kvalitet och är i huvudsak ganska rimligt värderade sett till EV/EBITDA (undantag Nvidia möjligen).

Jag vill ha en fortsatt övervikt mot Asien men kanske är inte via trötta telekombolag rätt sätt?

Portföljen är nu fullinvesterad då jag slängde in kassan i veckan som gick då jag kände att strategin framåt var i princip färdig. Att köpa det sista på ATH bekymrar mig inte speciellt då jag är övertygad om att vi inte sett toppen än på sikt även om en och annan rekyl ligger i luften på kortare sikt. Förhoppningsvis räcker det med att gråta en gång :-)

Jag tror att Global Future kommer att fortsätta prestera bättre än Global Quality men jag är inte så pass övertygad ännu att jag vill gå "all in" offensiv tillväxtinvestering. Global Quality tror jag erbjuder fin risk/reward och förhoppningsvis god nattsömn såväl som god avkastning framåt.

Vad tror/tycker du om Global Quality?

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

Datakällor: Nordnet, Google Finance, Bloomberg, 4-traders, Avanza, Yahoo Finance, Börsdata, Seeking Alpha

Bildkällor: z2036

Finansiella instrument kan både öka och minska i värde. Det finns en risk att du inte får tillbaka de pengar du investerar. Innan du investerar i en aktie bör du själv läsa på fakta och bilda dig en egen uppfattning.

.png)

Hej Stefan! Säkert många framtidsvinnare där. Om utdelning är kvalitet eller ej, för mig handlar det mer om hur aktieägarvänliga man är. Exvis En kritik jag kan ha mot många av silicon valleys tillväxtcase är att de belönar sig själv mer än övriga aktieägare i långa loppet. Så ngt man bör läsa in sig på i deras 10q före investering. De har ofta enorma "stock based compensation" kostnader som man sen trollar bort med "non gaap" siffror, Service Now är exvis ett av de värre exemplen där, vilket jag anser gör det oinvesteringsbart,trots kursuppgångar. Men kanske ändras när nu mer arbetskraft finns tillgänglig till billigare peng?

SvaraRaderaIdag ignoreras dessa belöningar, men det kommer en tid då det kommer ifrågasättas inbillar jag mig. Då det är en direkt lönekostnad, men hanteras inte så. Om de sen köper tillbaka aktier för 3 miljarder dollar( som ofta applåderas). Men att antalet aktier sen inte minskar. Hur har man då belönat övriga ägare? Det är en kvalitetsaspekt för mig. Inte i sig tvunget att de gör utdelning utan hur man delar med sig av vinster.

Ser även att du har några kinesiska aktier. Håller nog med Chanos där. Bäst att bara undvika äga dem, då svåra att ha tilltro till. Även om de klart lockar med teknisk o demografi.

Lycka till!

Mvh

Bra input! Just antalet aktier matar jag in i mitt verktyg så att det går att beräkna det mesta "per share" sen.

RaderaKinesiska bolag har sina risker och här är utdelning en klar fördel då dessa kräver ett kassaflöde.

Tack för kommentar!

Hej Stefan,

SvaraRaderaGlobal Quality något bredare än Global Future och fyller ett annat syfte antar jag. Har några kommentarer om du är intresserad.

Rätt spontant tycker jag att portföljen är välbalanserad för närmaste 6-8 månader. Tror dock att den har en slagsida då den är känslig mot stigande långräntor och svagare dollar. Alltså cykliska inslaget har för låg vikt. Ingen fara på kort sikt då vi lever i deflationistisk miljö, men framtiden är svårbedömd. Själv tror jag vi kan få det jobbigt globalt framgent med låg tillväxt (pga för stora skulder) och högre inflation (pga enorma fiskala responser). Någon slags stagflation a la 70-tal. Men du hinner säkert rebalansera till dess. Det enda vi vet är att vi är på okänd mark. Går US 10YR under nollan och "joinar" EU och Japan - Houston we got problem.... Poppar den upp över 3% pga att världen inte vill/kan finansiera amerikanska enorma skulden då får vi run on USD. Pest eller kolera...

Så länge den håller sig inom 0,5%-2,5% är vi någorlunda OK.

Makro brukar vara min utgångspunkt när jag väljer bolag. Jag förstår att du tittar närmare på bolag och sekulära trender innan du köper.

Tycker dock att man borde ha en slags barbel strategy i den här miljön. Kvalité med sekulär tillväxt (det du äger) + några fallen angels (utbombade, för det mesta cykliska bolag, som en hedge om yield kurvan brantar och långa sidan drar uppåt).

T ex best of bread inom financials (JPM, GS), consumer disc (DIS, HM)... och även dollarhedge som t ex Barrick Gold...

Annars är min pf ganska lik din men med undantag för barbel bolagen. Och så äger jag "good houses in bad neighborhood", som t ex började jag köpa ITUB i Brasilien häromdan.

Har träffat mngmt ett antal gånger i mitt tidigare liv och tyckt att de gör ett grymt bra jobb. Största delen av nedgången är valutan, men nu har den gått för långt... Dessutom så ser det mer och mer ut som om King Dollar är på defensiven, t ex har SEK tagit över 8% sen botten den 23 mars!!!

Ett par observationen till:

- tycker att Salesforce platsar bra med Adyen & Master Card, kanske onödigt med 2 kortföretag

- inom Pharma ser jag inte den enda AAA rated pharmabolaget JnJ, best of the best, borde platsa hos dig

- Semis, säger man är den nya tidens cykliska bolag, du har lite för låg vikt tycker jag, kanske addera AMD & Lam Research?

- Consumer premium - platsar inte Tesla där?

- Telcos - EM telcos är lika dåliga som DM tycker jag, med bäst före datum long gone.... Då äger man lika gärna AT&T och Verizon.

Det som gör mig lite nervös generellt är att genom att äga så mkt tech och pharma är jag väldig konsensus... Visserligen är framtiden mer digital än analog, men man kanske underskattar livskraften i traditionella bolag? Därav min barbel strategi, men trots det är min pf fortfarande 70% i tech/internet/e-commerce och pharma/biopharma....

Hur resonerar du kring detta?

häls

/Daniel

Vilken bra input!

SvaraRaderaMitt huvudscenario avseende global makro är "japan", dvs låg inflation och räntor tills vidare. Men jag är långt ifrån någon expert på makro och vad stimulanserna har för biverkningar vet vi nog inte ännu.

I dagsläget ser jag inget behov av cykliska inslag i portföljen generellt sett och undervärderade turn-arounds har jag tröttnat på sen länge. Innovativa cykliska bolag kan jag tänka mig (Nvidia e dyl) och AMD kan nog vara värt att kika på igen.

Viker dollarn så blir det tufft för portföljen såväl som för globalt index så relativt en indexfond så är det "samma lika" i det avseendet tänker jag.

Salesforce får jag ta o spana in, tack för uppslag.

JNJ sålde jag efter asbestskandalen och känner mig inte så sugen i dagsläget. Astra och Novo har spännande pipeline som jag förstår det och i en annan portfölj har jag stor andel Roche.

Tesla har jag dålig koll på, blivit avskräckt av skandaler och skuldsättning tror jag.

Mina EM telecoms ligger väldigt nära utgången...

Barbell-strategi förefaller vara intressant men just nu är jag insnöad på bolags business momentum i form av (topline)-tillväxt till höga bruttomarginaler. Blir det en "game-changer" så kanske mina strategier är sårbara men f n tror jag det klokt att vara med på tåget.

Jag tackar återigen för en väldigt värdefull kommentar!

Stefan, jag förstår hur du resonerar....

SvaraRaderaDet kan vara rätt - å köra in i kaklet o sitta på det som funkar.:)

häls

/Daniel

Vi får se hur det faller ut. Jag har bytt/modifierat mina strategier några gånger de senaste 10 åren så det risk/chans att det händer igen beroende vad som händer framåt :-)

Radera