Vill börja med att välkomna eventuellt nya läsare som hittat hit via denna artikel.

Familjens huvudportfölj och den jag kanske ger mest tillsyn just nu är z2036 Global Dividend.

För detaljerad bakgrund se detta inlägg men man kan sammanfatta den kort som en globalt inriktad utdelningsportfölj.

Den startades i början av augusti 2015 och har nu varit igång i ett halvår så då kan man fråga sig hur det har gått?

Totalt sett på minus (-3,38%) men över 15 procentenheter över OMX Stockholm benchmark GI är jag ändå nöjd med (Nordnet har tyvärr inte DJ World som jämförelseindex).

Om man istället mäter absolut avkastning (värdeutveckling/inbetalt) så blir det bättre och landar på -0,37% dvs ganska nära riskfria räntan paradoxalt nog.

En mer rättvis jämförelse vore mot en global indexfond och om vi kikar på SPP Global Aktiefond (0,3% avgift) så ligger den på -19% för samma period.

Man vill ju tro att strategin att kombinera High Yield och Dividend Growth fallit väl ut men det är för tidigt att dra några långtgående slutsatser.

Fördelning mellan de båda aktietyperna är så här:

Med fortsatt lågt ränteläge och många olika aktier utspridda globalt så är jag övertygad om att den riskjusterade avkastningen kommer att vara fortsatt god.

Jag försöker inte kopiera index utan valt att övervikta sektorer som jag tror lite extra på så som fastigheter och konsumtion samt undervikta de som känns lite tveksamma som finans och energi.

Kanske är det en stor del av förklaringen till resultatet?

Ja, vi får se hur går framöver kul är det i alla fall, trots sur börs!

För de som inte har tillgång till Shareville så tänkte jag redogöra lite för portföljinnehållet.

Av främst kostnadsskäl så har jag valt att begränsa mig till utvalda länder från Nordamerika och Europa vilket man kan se ovan.

I tabellerna nedan redovisas

- Plats i portföljen baserat på nuvärde (#)

- Aktie med eventuellt länk till inlägg om bolaget (Aktie)

- Direktavkastning (DA)

- Yield On Cost (YoC)

- Innehavets storlek i procent av portföljen (Size)

- Estimerad direktavkastning kommande period (DA est)

- Estimerad utdelningstillväxt (Growth)

| # | Aktie | DA | YoC | Size | DA est | Growth |

| 2 | AT&T | 5.27% | 5.82% | 4.55% | 5.38% | 2.08% |

| 4 | 3M | 2.88% | 3.19% | 4.43% | 3.12% | 8.11% |

| 5 | Microsoft | 2.85% | 3.02% | 4.36% | 3.17% | 11.11% |

| 7 | J&J | 2.95% | 3.20% | 3.91% | 3.14% | 6.67% |

| 8 | Realty Income | 3.94% | 4.91% | 3.48% | 4.13% | 4.95% |

| 11 | Disney | 1.49% | 1.24% | 3.06% | 1.70% | 13.97% |

| 16 | Verizon | 4.39% | 4.79% | 2.40% | 4.59% | 4.55% |

| 18 | Southern Co | 4.53% | 5.06% | 2.30% | 4.67% | 3.23% |

| 21 | P&G | 3.27% | 3.89% | 1.94% | 3.40% | 3.77% |

| 26 | Apple | 2.12% | 1.76% | 1.80% | 2.32% | 9.55% |

| 30 | Omega HC | 8.09% | 6.88% | 1.76% | 8.52% | 5.26% |

| 31 | Gladstone | 11.47% | 9.27% | 1.73% | 11.47% | 0.00% |

"Jänkarna" i portföljen utgör stommen och har en andel på ca 36%, något mindre än i en globalfond man jag kommer nog att öka här om det blir rekyl på dollarn.

Är ganska nöjd med denna samling aktier utom möjligen Gladstone som jag plockade in efter att ha läst ett amerikanskt blogginlägg om att denna skulle vara lågvolatil i vått och torrt. Så går det när man inte gör sin hemläxa ordentligt ibland.

| # | Aktie | DA | YoC | Size | DA est | Growth |

| 3 | SAS P | 9.54% | 10.25% | 4.49% | 9.54% | 0.00% |

| 9 | Castellum | 4.07% | 4.07% | 3.44% | 4.36% | 7.14% |

| 10 | Saltängen | 10.16% | 9.36% | 3.31% | 10.16% | 0.00% |

| 12 | Delarka | 7.05% | 7.10% | 3.05% | 7.05% | 0.00% |

| 13 | Clas Ohlson | 3.83% | 3.60% | 2.90% | 4.01% | 4.76% |

| 14 | Tobin P | 10.48% | 10.34% | 2.69% | 10.48% | 0.00% |

| 15 | SEB | 6.15% | 5.66% | 2.63% | 6.32% | 2.86% |

| 17 | HM | 3.62% | 3.17% | 2.30% | 3.72% | 2.56% |

| 25 | Ratos | 7.47% | 6.29% | 1.81% | 8.05% | 7.69% |

| 27 | Investor | 3.84% | 3.60% | 1.78% | 4.23% | 10.00% |

| 28 | HiQ | 6.05% | 6.15% | 1.78% | 6.58% | 8.62% |

| 33 | Atlas Copco | 3.69% | 3.17% | 1.66% | 3.87% | 4.76% |

| 34 | Nordea | 7.38% | 6.03% | 1.56% | 7.73% | 4.73% |

| 35 | Tele2 | 7.87% | 6.28% | 1.55% | 8.09% | 2.80% |

| 36 | MQ | 4.51% | 4.83% | 1.42% | 5.15% | 14.29% |

| 39 | Hemfosa | 3.75% | 3.98% | 1.01% | 5.00% | 33.33% |

"Svenskarna" är en samling High Yield mestadels även om det finns några med fin tillväxt så som MQ exempelvis och min favorit Castellum.

Närmast dörren här är nog Nordea och kanske Ratos om det inte händer något kul med bolaget snart.

| # | Aktie | DA | YoC | Size | DA est | Growth |

| 1 | Boston Pizza RIF | 7.93% | 7.34% | 6.03% | 8.33% | 5.07% |

| 6 | Northwest | 9.30% | 9.34% | 4.32% | 9.30% | 0.00% |

| 22 | Dream Office | 14.66% | 14.65% | 1.91% | 14.66% | 0.00% |

I Kanada kan man hitta många fina bolag och för stunden handlas de flesta till bra direktavkastning. Nybliven etta i portföljen är Boston Pizza Royalties Income Fund som kom med en bra rapport i veckan och guidar för fortsatt utbyggnad av restauranger vilket talar för en liten tillväxt även 2016.

Dream Office är det dopade inslaget här som man nog kanske ska ha stop loss på då risken är lite högre än normalt.

| # | Aktie | DA | YoC | Size | DA est | Growth |

| 19 | Glaxo SK | 6.21% | 6.20% | 2.10% | 6.29% | 1.21% |

| 20 | Unilever | 2.81% | 3.03% | 2.06% | 2.98% | 5.96% |

| 32 | HSBC | 7.83% | 6.38% | 1.68% | 7.99% | 2.00% |

Storbritanniens bidrag till portföljen känns ganska stabila sånär som på HSBC som drabbats av den allmänna bankfrossan.

De bägge tyska aktierna får vara kvar tills vidare även om man kan hoppas på bättre fart på BASF framöver.

| # | Aktie | DA | YoC | Size | DA est | Growth |

| 23 | ABB | 4.35% | 3.83% | 1.88% | 4.48% | 2.89% |

| 37 | Fortum | 9.61% | 7.71% | 1.24% | 9.61% | 0.00% |

| 38 | Novo Nordisk | 1.99% | 1.98% | 1.16% | 2.18% | 9.37% |

| 40 | Atea | 9.29% | 8.96% | 0.86% | 9.43% | 1.54% |

Avslutningsvis lite nordiska inslag samt ABB som hör hemma i Schweiz bokföringsmässigt. Ligger nog nära till hands att öka lite i denna grupp.

Summerar vi portföljen och ritar upp en karta med vikt efter storlek (anskaffningsvärde) och direktavkastning så ser det ut så här:

Fyrtio aktier allt som allt och mitt "tak" för portföljen är egentligen uppnått. Många vill nog hävda att det är för många för att kunna ge respektive bolag en rättvis bevakning men med moderna hjälpmedel så som nyhetslarm med mera så kan man följa med i nyhetsflödet utan problem tycker jag.

Ska väl erkänna att jag kanske inte sitter och läser alla årsredovisningarna på kvällarna utan jag tittar på några utvalda parametrar som jag sedan försöka gissa de framtida utsikterna kring sedan.

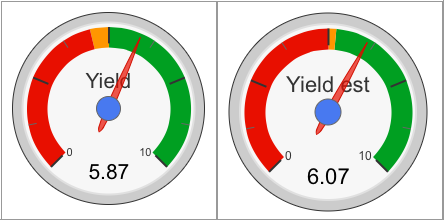

Ovan till vänster har vi portföljens direktavkastning och till höger den estimerade kommande period. Att få nästan 6% direktavkastning på mina aktier känns bra då mitt mål egentligen är minst 5%. Kanske att vissa mer riskfyllda höjer snittet men den totala risken känns ändå rimlig.

Ovan till vänster har vi portföljens direktavkastning och till höger den estimerade kommande period. Att få nästan 6% direktavkastning på mina aktier känns bra då mitt mål egentligen är minst 5%. Kanske att vissa mer riskfyllda höjer snittet men den totala risken känns ändå rimlig.

En i mitt tycke trevlig egenskap med portföljen är de frekventa utdelningarna som kommer in löpande på depån.

Nästan varje vecka är det något bolag som delar ut som sedan återinvesteras när det räcker för en post baserat på minicourtaget.

Likt för den svenska börsen är det lite övervikt med utdelningar under våren men annars ganska jämn nivå sett till resten av året.

Tittar vi på fördelning över sektorer (egen kategorisering) så ser det ut så här:

Tittar vi på fördelning över sektorer (egen kategorisering) så ser det ut så här:

Som sagt övervikt mot fastigheter och konsument som jag tror gynnas särskilt av det låga ränteläget.

Vad tror ni om konceptet som helhet? Hur kommer portföljen att klara sig framöver?

.png)

Detta blir ju rena dividend carpet bombningen! Jag älskar konceptet då jag älskar utdelningar men är orolig för att man inte kommer hinna med att följa såhär många bolag och på så sätt missa något som gör att man förlorar pengar i några utav bolagen :)

SvaraRaderaVisst finns risken att man missar något uppenbart men då varje bolag får ganska liten vikt så har man råd att åka på något bakslag så jag tror det blir bra ändå.

RaderaEn variant är kanske att man börjar med många aktier och sållar bort sämre med tiden så att man kanske slutar med 15 favoriter.

Tack för kommentar!

Boston Pizza ser intressant ut. Förslag på aktie från Finland är Raisio som regelbundet ökat utdelningen.

SvaraRaderaTack för kommentar och tips!

RaderaJag får också tacka "Anonym" för kommentaren, Raisio finns numera i min bevakningslista!

Raderahttp://aktiebubblaren.blogspot.se/2016/02/raisio.html

Hej, Stefan!

SvaraRaderaTrevlig artikel och grym utdelningsportfölj. Själv är jag också lite skraj över att det blir för många innehav, men man får väl se det som en riskminskare. En fråga: Varför funderar du över att slänga ut Nordea? Här får du väl hög DA kombinerat med förmodade höjningar på det i framtiden? Eller ser du en risk som jag har missat? Jag köpte nämligen min första post i torsdags om man bortser från mina SAMPO.

Tack för feedback!

RaderaAtt jag tvekar kring Nordea är kanske att utsikterna för utdelningshöjningar de kommande åren är lite svagare än jag räknade med när jag tog in den i portföljen. Direktavkastningen är onekligen attraktiv och givet att det inte blir någon ny finanskris så borde de kunna fortsätta att dela ut en stor andel. Så min nuvarande rek blir ändå behåll eller kanske minska.

Snyggt! Har följt dig en tid och beslutat mig för att starta en egen Global dividend-portfölj. Har läst att man ska ha utländska aktier i en KF. Har du även dina svenska utdelare i den? Ingen nackdel med det? (begränsat röstvärde bryr jag mig inte om).

SvaraRaderaHur mycket bryr du dig om kursutvecklingen för dessa bolag?

Mvh Johan

Det finns inga nackdelar med svenska innehav förutom rösträtten i en KF.

RaderaVisst påverkar kursutvecklingen en psykologiskt men är man långsiktig och sparar/återinvesterar regelbundet så lär man gå plus till slut.

Tack för kommentar!

Mycket intressant upplägg - tack för ditt lärorika bloggande, inte bara det här inlägget!

SvaraRaderaEn dum fråga, kanske, men hur räknar du på utländsk källskatt, i dina kalkyler? Är portföljens imponerande direktavkastning på 5.87 % före eller efter det att sådan källskatt är dragen?

Själv har jag enbart ett par utländska aktier - Apple och IBM - och det är ju kul att få utdelning därifrån, men det känns lite snopet att en icke försumbar del försvinner i källskatt jämfört med utdelningar från svenska företag.

Visst, Avanza säger att de skall göra något slags avräkning, men det verkar som att det tar flera år att få tillbaka de pengarna.

Tack för en mycket bra kommentar, jag har nog varit otydligt på den punkten.

RaderaJag räknar DA utan källskatt då jag räknar med att få tillbaka den efter 2-3 år. Ränta-på-ränta effekt blir något sämre i och med detta men efter 2-3 år är man i "fas" någorlunda.

Sålde Ratos efter rapport, tror de får svårt att hålla utdelningsnivån över tiden

SvaraRaderaFin portfölj! Boston Pizza var ny för mig. Den skall jag kika närmare på.

SvaraRaderaMan tackar!

RaderaDu hittar ett litet inlägg om bolaget om du klickar på namnlänken.

Hej Sefan! Tror själv på en bättre framtid för Ratos och tycker att du har en relativt sett bra balanserad utdelningsportfölj. Ett förslag på bolag med bra utdelning är nöjes o underhållningsbolaget 2 E Group. Har stabila storägare, som delvis är engagerade i verksamheten.

RaderaTack för kommentar och tips, ska kolla upp vid tillfälle.

RaderaHur har du kommit fram till Growth i din portfölj?

SvaraRaderaNågot du räknat på själv. Har du någon bra källa som redovisar detta?

Skulle själv behöva den parametern i min portfölj. Tack för att du redovisar din portfölj som ger en del ideer vad man kan satsa på.

Jag gör ett eget estimat mha gissning utifrån historik och 4traders så man får ta siffran med en nypa salt.

RaderaTack för en bra kommentar!

Hej Stefan,

SvaraRaderatack för din inspirerande blogg! Jag jobbar med att bygga upp en liknande utdelningsportfölj, är nybörjare och har ett par frågor:

1. Från vilken infokälla tar du uppgiften om DA (est)? Utbildad gissning utifrån årsredovisningen för bolaget? Från Börsdata.se?

2.Är tabellerna du visar i detta blogginlägg skapade i Google spread sheet så att datat uppdateras i realtid? Jag tänker t.ex på DA som ju kommer att förändras när kursen för aktierna ändras. Uppdateras detta automatiskt i spread sheet:et? Varifrån läser den isf datat? Har du en länk till en sådan mall man kan få låna? ;)

Stort tack för din fina blogg!

Mvh Stefan A.

Tack för fin feedback!

Radera1. Gissning på eget bevåg inspirerat av 4traders och bolagets guidning av vinst - har träffat ganska bra än så länge utom i Ratos där jag trodde på höjning.

2. Japp google spreadsheet, se detta inlägg